생활문화

경영권 분쟁부터 금융IT, 부동산, 가상자산, 교회 분쟁 해결 앞장

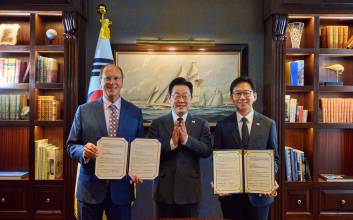

국민의 권리의식이 높아짐에 따라 다양한 영역에서 일어나는 크고 작은 갈등이 법적 분쟁으로 비화된다. 분쟁이 격화될수록 분쟁해결 능력이 탁월한 법조인의 도움을 받아야 한다. 그 업무에서 우수한 성과를 내는 인물이 바로 법무법인(유) 광장의 임형섭 변호사다. 임 변호사는 분쟁해결 그룹 분야 구성원 변호사로 2007년 법무법인 광장에 합류했다. 이후 의뢰인 권익 보호를 최우선 가치로 삼고 IT, 금융, 엔터, 환경 등 여러 업종의 민․형사 소송 및 행정 소송 업무를 수행했다. 특히 최근에 새로운 법률시장인 가상자산, 금융IT, 교회 분쟁 소송에서도 전문가로 알려져 있다.2023년 W코인社 가상자산거래소 거래지원종료결정 효력정지가처분 사건을 맡아 가상자산거래소를 대리해 방어하며 승소 판결을 받아냈다. 이를 계기로 가상자산 분쟁 해결 전문 변호사라는 타이틀을 얻게 되었다. 또한 임 변호사는 독실한 크리스천이자 교회법 전문가로서 교회 내에서 발생하는 크고 다양한 분쟁은 물론 경영권 분쟁 등으로 발생한 분쟁 사건을 해결하는 데 최적화된 법조인이다. 이런 문제를 많이 해결해 본 경험과 차별화된 대응 전략으로 국내 최대 기독교 단체인 대한예수교장로회(통합), 기독교한국침례회 등에서 벌어진 중요한 분쟁 사건들을 원만히 해결한 바 있다. 또 국내 최대 여성 기독교 단체 여전도전국연합회의 경영권 분쟁 사건을 수임해 5년 6개월 만에 모두 승소하면서 수천억 원대 재산을 지켜주었다. 이뿐만 아니라 서울 동부 지역 대형 교회들의 건물이 모두 경매로 넘어갈 뻔했던 대한예수교장로회 서울노회유지재단 사건도 대법원에서 파기환송 판결까지 받는 등 치밀하고 탁월한 법률컨설팅으로 원만하게 해결했다. 한편 임 변호사는 국내외적으로 인정받는 통일법제 전문가로서 대한민국의 미래와 통일을 위해 공익 차원에서 통일법제 분야에도 매진하고 있다. 2025 일간스포츠 선정 혁신한국인 파워코리아 대상(분쟁해결/법률컨설팅 부문)을 수상한 임형섭 변호사는 “가상자산 분쟁, 금융IT, 교회 분쟁 사건 등 새롭게 법률시장이 생성되고 있는 분야는 시간이 지날수록 장기화․복잡화되는 경향이 있으므로 전문 변호사에게 맡겨서 조속히 해결해야 한다”는 점에 대해 강조했다.

2025.06.19 16:20

![[포토] '슈가' 화이팅](https://image.isplus.com/data/isp/image/2026/01/15/isp20260115000302.400x280.0.jpg)

![[포토] '슈가' 주역들의 아름다운 가족사진](https://image.isplus.com/data/isp/image/2026/01/15/isp20260115000301.400x280.0.jpg)

![[포토] '슈가' 재미있게 봐주세요](https://image.isplus.com/data/isp/image/2026/01/15/isp20260115000303.400x280.0.jpg)

![[포토] '슈가' 빛나는 주역들](https://image.isplus.com/data/isp/image/2026/01/15/isp20260115000299.400x280.0.jpg)

![[포토] 최지우, 비타민 손인사](https://image.isplus.com/data/isp/image/2026/01/15/isp20260115000298.400x280.0.jpg)

![[포토] 최지우, 아름다운 분위기](https://image.isplus.com/data/isp/image/2026/01/15/isp20260115000300.400x280.0.jpg)

![[포토] 고동하, 귀여운 손인사](https://image.isplus.com/data/isp/image/2026/01/15/isp20260115000296.400x280.0.jpg)

![[포토] 훌쩍 커버린 '슈가' 고동하](https://image.isplus.com/data/isp/image/2026/01/15/isp20260115000297.400x280.0.jpg)

![[포토] 민진웅, 완벽 올블랙 슈트핏](https://image.isplus.com/data/isp/image/2026/01/15/isp20260115000292.400x280.0.jpg)

![[포토] 민진웅, 멋진 손인사](https://image.isplus.com/data/isp/image/2026/01/15/isp20260115000294.400x280.0.jpg)

![[포토] 최신춘 감독, '슈가' 화이팅](https://image.isplus.com/data/isp/image/2026/01/15/isp20260115000293.400x280.0.jpg)

![[포토] 포즈 취하는 최신춘 감독](https://image.isplus.com/data/isp/image/2026/01/15/isp20260115000295.400x280.0.jpg)