금융·보험·재테크

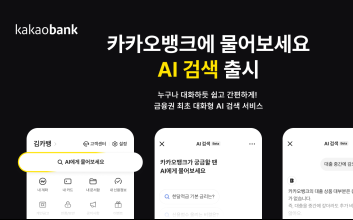

카카오뱅크, 금융권 최초 대화형 검색 서비스 'AI 검색' 출시

카카오뱅크가 ‘금융의 문턱’을 낮추기 위한 방안으로 생성형 AI를 활용한 대화형 검색 서비스를 선보인다.카카오뱅크는 26일 금융권 최초로 생성형 AI를 탑재한 대화형 검색 서비스 'AI 검색'을 출시한다고 밝혔다. 지난해 12월 금융위원회로부터 혁신금융서비스 지정을 받아 개발된 'AI 검색'을 시작으로, AI가 적용된 서비스를 연내 지속 출시할 예정이다. 'AI 검색'은 카카오뱅크를 이용하면서 생기는 궁금한 점을 일상 언어로 질문하면 고도화된 AI가 답을 제공하는 서비스다. 질문에 맞는 답변과 후속 질문 리스트를 제공하는 등 금융 지식이 부족한 고객도 쉽게 이해할 수 있게 안내하는 것이 특징이다. 카카오뱅크의 상품·서비스뿐 아니라 금융 전반에 대한 정보도 함께 얻을 수 있다. 예를들어 "신용대출 상환방식에는 어떤게 있어?"라고 질문한 경우 카카오뱅크의 신용대출 서비스에 대한 설명뿐 아니라 '신용대출 상환방식의 종류'와 "신용대출 신청시 필요한 서류는?", "신용대출의 금리는 어떻게 결정될까?" 등 후속 질문 리스트를 한 눈에 보여준다. 청소년 · 고령자 등 생소한 용어로 인해 금융 서비스 이용을 망설였던 금융정보 취약계층에게 특히 큰 도움을 줄 것으로 기대된다.카카오뱅크 애플리케이션(앱)의 '전체' 탭의 검색창에서 바로 이용할 수 있으며, 궁금한 내용을 검색창에 입력한 뒤 'AI에게 물어보기'를 선택하면 대화창으로 자동 연결된다. 만 14세 이상의 인증 고객만 사용 가능하며, 주민등록번호·계좌번호·휴대폰번호 등 개인 정보를 입력하거나 혐오 발언·차별 표현 등을 입력할 경우 답변이 제공되지 않을 수 있다. 애플 인텔리전스를 활용하면 더욱 손쉽게 이용 가능하다. 지난 4월부터 정식 지원중인 애플 인텔리전스와의 연계로 카카오뱅크 앱을 별도 실행하지 않은 상태에서 '시리(Siri)'를 호출해 "카카오뱅크에서 검색해줘", "카카오뱅크 주담대 금리 검색해줘" 등을 육성으로 질문하면 카카오뱅크 앱 내 'AI 검색' 페이지로 자동 연결돼 답변이 제공된다.오는 6월에는 금융과 관련된 계산을 대화 형태로 해결할 수 있는 'AI 금융 계산기'를 출시한다. 'AI 금융 계산기'는 이자·환율·월 상환액 등 복잡한 금융 정보에 대해 AI가 계산한 결과를 제공하는 서비스로, 모든 조건값을 입력해야 실행 가능한 기존 은행권의 '금융 계산기'와 달리 빈 조건값이 있어도 AI가 사용자의 의도를 파악해 답변을 제공하는 것이 특징이다. 카카오뱅크 관계자는 "출범 때부터 금융을 더 쉽고 편리하게 만들겠다는 목표로 서비스를 고도화해 왔다"며 “카카오뱅크가 출시하는 AI기반의 서비스들을 통해 또 한 번의 혁신을 선보일 것"고 말했다.권지예 기자 kwonjiye@edaily.co.kr

2025.05.26 10:25

![“코스피 6000, ‘자동차’에 달렸다…로봇주는 유의해야”[센터장의 뷰]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/02/PS26020300949T.jpg)

![[포토] 나빌레라, 화려한 엔딩](https://image.isplus.com/data/isp/image/2026/02/03/isp20260203000232.400x280.0.jpg)

![[포토] 나빌레라, 우아하게 날아오르는 나비들](https://image.isplus.com/data/isp/image/2026/02/03/isp20260203000231.400x280.0.jpg)

![[포토] 나빌레라 릴라, 치명적인 엔딩 포즈](https://image.isplus.com/data/isp/image/2026/02/03/isp20260203000230.400x280.0.jpg)

![[포토] 나빌레라 릴라, 치명적인 분위기](https://image.isplus.com/data/isp/image/2026/02/03/isp20260203000229.400x280.0.jpg)

![[포토] 나빌레라 애니, 우아한 나비 무브먼트](https://image.isplus.com/data/isp/image/2026/02/03/isp20260203000228.400x280.0.jpg)

![[포토] 나빌레라 사야, 귀여운 똑단발](https://image.isplus.com/data/isp/image/2026/02/03/isp20260203000227.400x280.0.jpg)

![[포토] 나빌레라, 멋진 나비들](https://image.isplus.com/data/isp/image/2026/02/03/isp20260203000226.400x280.0.jpg)

![[포토] 나빌레라, 뛰어~](https://image.isplus.com/data/isp/image/2026/02/03/isp20260203000225.400x280.0.jpg)

![[포토] 나빌레라, 신나는 '노리미트' 무대](https://image.isplus.com/data/isp/image/2026/02/03/isp20260203000224.400x280.0.jpg)

![[포토] 나빌레라, 우아한 나비들](https://image.isplus.com/data/isp/image/2026/02/03/isp20260203000223.400x280.0.jpg)

![[포토] 나빌레라, 군무 착착](https://image.isplus.com/data/isp/image/2026/02/03/isp20260203000222.400x280.0.jpg)

![[포토] 나빌레라, 쿵짝쿵짝](https://image.isplus.com/data/isp/image/2026/02/03/isp20260203000218.400x280.0.jpg)