스타

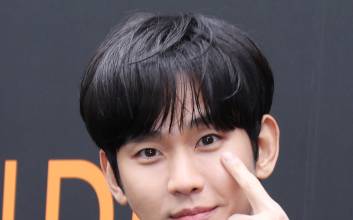

‘故김새론 폭로’ 김수현, 13년 만 얼굴인데...신한금융 “상황 지켜보고 검토 예정“ [공식]

고(故) 김새론 유가족 폭로 속 김수현을 광고모델로 둔 신한금융도 상황을 주시 중이다.12일 신한금융그룹 측은 일간스포츠에 “모델 관련 이슈에 대해 상황을 좀 더 지켜보고 신중하게 검토할 예정”이라고 조심스러운 입장을 밝혔다.신한금융그룹은 지난해 6월 자산관리 브랜드 모델로 배우 김수현을 발탁했다. 신한금융그룹 베트남 역시 배우 김수현을 그룹 브랜드 앰배서더로 기용했다. 신한금융의 그룹사 대표 모델 기용은 13년 만에 처음으로, 화제를 모은 바 있다. 김수현과 신한 프리미어 자산관리 광고 계약 기간이 아직 남아있는 상황으로 알려졌다.앞서 지난 10일 유튜브 채널 가로세로연구소(이하 가세연)는 고 김새론의 유족 주장을 담아 김새론이 미성년자였던 시절부터 김수현과 6년 간 교제했다는 등 관련 이슈를 폭로한 바 김수현은 현재 이미지에 큰 타격을 입었다.이에 김수현 소속사 골드메달리스트 측은 가세연이 제기한 여러 의혹들에 대해 “김수현과 관련하여 주장한 내용은 명백한 허위사실”이라며 “당사는 가세연의 허위사실 유포에 대하여 취할 수 있는 가장 강력한 수준의 법적 대응을 검토할 예정”이라고 강경한 입장을 밝혔다.그러자 11일 가세연은 고 김새론과 김수현이 함께 찍은 사진과 함께 유족 측의 추가 주장을 폭로했다. 이에 각종 온라인 커뮤니티에서 ‘김수현 광고 리스트’가 게시되고 불매 운동 조짐까지 일고 있다.김수현은 신한은행을 비롯해 현재 홈플러스, 뚜레쥬르, 조말론 런던, 프라다 등 국내외 각 업계 유명 브랜드 10여군데 모델로 활동 중으로 업계 관계자들은 상황을 예의 주시중이다.한편 김수현 소속사 골드메달리스트 측은 김새론 유족의 추가 폭로에 대해서도 “앞서 드린 입장과 변함이 없다”고 밝힌 상태다.이주인 기자 juin27@edaily.co.kr

2025.03.12 13:04

![[포토]몬스타엑스, 골든디스크어워즈 위해 대만 출국](https://image.isplus.com/data/isp/image/2026/01/08/isp20260108000354.400x280.0.jpg)

![[포토]몬스타엑스 민혁, 쏟아지는 플래시세례에 담담하게](https://image.isplus.com/data/isp/image/2026/01/08/isp20260108000353.400x280.0.jpg)

![[포토]몬스타엑스 형원, 선글라스는 오늘 스타일의 마침표](https://image.isplus.com/data/isp/image/2026/01/08/isp20260108000352.400x280.0.jpg)

![[포토]몬스타엑스 주헌, 날이 많이 춥네요](https://image.isplus.com/data/isp/image/2026/01/08/isp20260108000351.400x280.0.jpg)

![[포토]몬스타엑스 형원, 겨울 패션 리더](https://image.isplus.com/data/isp/image/2026/01/08/isp20260108000350.400x280.0.jpg)

![[포토]몬스타엑스 형원-주헌, 우리 골디가 몇번째지?](https://image.isplus.com/data/isp/image/2026/01/08/isp20260108000349.400x280.0.jpg)

![[포토]클로즈유어아이즈, 청춘영화 같은 출국길](https://image.isplus.com/data/isp/image/2026/01/08/isp20260108000348.400x280.0.jpg)

![[포토]클로즈유어아이즈 서경배, 정면으로 받는 시선에 '철렁'](https://image.isplus.com/data/isp/image/2026/01/08/isp20260108000347.400x280.0.jpg)

![[포토]클로즈유어아이즈 김성민, 손인사의 좋은예](https://image.isplus.com/data/isp/image/2026/01/08/isp20260108000346.400x280.0.jpg)

![[포토]클로즈유어아이즈 켄신, 미소 유발 소년미](https://image.isplus.com/data/isp/image/2026/01/08/isp20260108000345.400x280.0.jpg)

![[포토]클로즈유어아이즈, 대만으로 떠나는 대세돌](https://image.isplus.com/data/isp/image/2026/01/08/isp20260108000344.400x280.0.jpg)

![[포토]클로즈유어아이즈 송승호, 조각미남의 정의](https://image.isplus.com/data/isp/image/2026/01/08/isp20260108000343.400x280.0.jpg)