금융·보험·재테크

자사주 소각 기업 206곳, 5600억 '이미 지난해 넘었다' 수혜주는?

올해 자사주 소각을 공시한 기업 수가 이미 작년 규모를 웃돈 것으로 나타났다.4일 금융투자업계에 따르면 올해 들어 지난달까지 자사주 소각 기업은 모두 206곳으로 집계됐다. 시장별로 유가증권시장 120곳, 코스닥시장 86곳이 자사주를 소각했다. 이는 177곳이었던 지난해 수치를 이미 웃돈 수준이다.지난해 밸류업 프로그램으로 자사주를 매입하거나 소각에 나선 기업이 늘어나기는 했지만 올해 들어 이 수치가 더 증가한 것이다. 자사주 소각액도 늘었다.올해 자사주 소각액은 8월 말 기준 약 5619억원으로, 지난해 4809억원을 이미 넘어섰다. 이처럼 올해 들어 자사주를 소각하는 기업이 전년 대비 늘어난 데에는 정치권을 중심으로 논의가 본격화하면서 상장사들이 선제적으로 대응에 나섰기 때문으로 풀이된다.특히 여권은 이번 정기 국회에서 자사주 소각 의무화를 포함한 3차 상법 개정안을 논의한다는 방침이다. 관련해 현재 더불어민주당의 김현정 의원과 김남근 의원, 조국혁신당의 차규근 의원 등이 법안을 발의한 상태다.김현정 의원안은 자사주를 원칙적으로 취득 즉시 소각하도록 규정하고 있고, 김남근 의원안은 자사주 의무 소각 기한을 1년으로 설정하고 있다. 차규근 의원의 개정안은 소각 기한을 6개월로 했다.투자자도 자사주 비중이 높은 지주사 및 금융 업종 종목을 매수하며 정치권의 법안 개정 움직임에 발 빠르게 대응하고 있다. 이에 3차 상법 개정안이 예고된 지난달 25일 이후 지주사와 금융 종목 주가는 우상향했다.대표적인 지주사 종목인 SK의 경우 지난 3일 기준 12.15% 올랐고, LS와 HD현대는 각각 9.41%, 6.23% 상승했다.증권주 중에서는 28.41% 오른 부국증권을 비롯해 대신증권 10.91%, 신영증권 9.33%, 미래에셋증권 4.10% 상승했다.이경연 대신증권 연구원은 "향후 핵심 이슈는 자사주 소각"이라며 "상법 개정과 맞물려 기업들의 소각 발표가 전년 수준을 넘어섰고, 입법과 단기적 제도 개선이 병행되면서 자사주 규제 강화와 자본 시장 구조 개혁은 지속될 전망"이라고 말했다.김두용 기자

2025.09.04 10:30

![무신사, 4월 삼성과 '단독 제휴카드' 낸다…오프 혜택 강화[only이데일리]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/02/PS26021301084T.jpg)

![[포토] SMTR25, 나란히 횡단보도 건너기](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000154.400x280.0.jpg)

![[포토] 승한, 멋진 분위기](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000153.400x280.0.jpg)

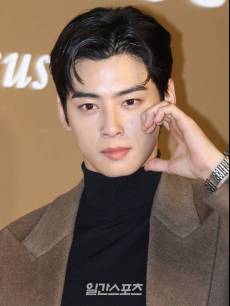

![[포토] 라이즈 원빈, 가만히 서 있어도 화보](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000152.400x280.0.jpg)

![[포토] 라이즈 원빈, 빛이 나네](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000151.400x280.0.jpg)

![[포토] 에스파 카리나, 에?](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000147.400x280.0.jpg)

![[포토] 에스파 카리나, 요정 그 자체](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000146.400x280.0.jpg)

![[포토] 에스파 지젤, 당당한 횡단보도 런웨이](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000148.400x280.0.jpg)

![[포토] 에스파 닝닝, 물오른 미모](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000145.400x280.0.jpg)

![[포토] 에스파, 우리의 거리는 이정도야...](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000149.400x280.0.jpg)

![[포토] 에스파 윈터, 사랑스러운 분위기](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000144.400x280.0.jpg)

![[포토] 에스파 닝닝, 걸어오는 모습도 아름다워](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000143.400x280.0.jpg)

![[포토] 엑소 수호, 엄지척](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000142.400x280.0.jpg)