실시간 뉴스

- 황정민·이준호 ‘베테랑3’, 촬영 연기…“류승완 감독 컨디션 난조” [공식]

- 음바페·밀리탕·벨링엄…출전 가능 아닌 ‘불가’ 유력→맨시티만 웃는다

- 제임스 완, 할리우드판 ‘악인전’ 연출…마동석도 주연 합류 [IS해외연예]

- 게임이 아니라 진짜 ‘코비 81점’ 넘었다→MIA 아데바요, 단일 경기 “83점”

- ‘아너’ 이나영 “공백기 3년, 안 놀았어요”…♥원빈 복귀 의지도 [인터뷰③]

- 김정태 子 야꿍이, 6개 국어 ‘능통’한데…母 “아스퍼거 증후군 의심”

- ‘아너’ 이나영 “정은채 법카, 이청아와 ‘두고 가’라고…많이 친해져” [인터뷰②]

- 이진이, 母 황신혜와 한솥밥…큐브엔터와 전속 계약 [공식]

- ‘아너’ 이나영 “♥원빈 ‘잘 넘어갔는데?’ 연기 칭찬 쑥스러워” [인터뷰①]

- 이럴 수가...'드림팀' 미국이 탈락? 이탈리아전, 6회까지 0-8→패전 위기 [WBC]

산업

11번가도 탑승한 이커머스 상장 열차…"글쎄, 북적이기는 하는데"

등록2022.04.28 07:00

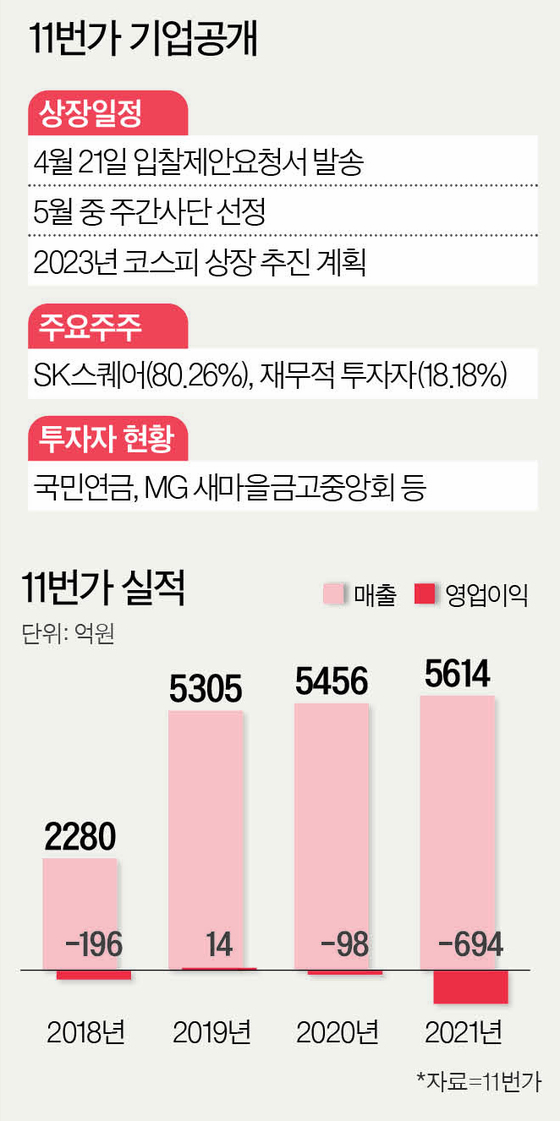

11번가가 이커머스 플랫폼 상장 행렬에 뛰어들었다. 한국거래소에 예비심사를 청구한 마켓컬리, 주간사를 선정하고 기업공개(IPO)에 착수한 SSG닷컴·오아시스마켓에 이어 네 번째다. 업계는 코로나19 엔데믹(풍토병) 전환에 따라 이커머스 시장 성장세 둔화가 예측되는 상황에서 11번가가 어떤 전략으로 기업가치 제고에 나설지 관심을 갖고 지켜보고 있다.

예상보다 낮은 기업가치

11번가에 IPO는 선택이 아닌 필수다. 11번가는 지난 2018년 국민연금 등 재무적 투자자(FI) 대상으로 5000억 원 규모의 유상증자를 진행하면서 5년 내 상장 추진을 약속했다. 당시 FI는 11번가의 기업가치를 2조7000억 원으로 평가했다.

11번가는 2020년 거래액이 약 10조 원으로 네이버·쿠팡·SSG닷컴에 이어 점유율 4위다. 그러나 IB 업계는 11번가의 기업가치를 4조~5조 원 수준으로 보고 있다. 상장 절차상 가장 앞단에 서 있는 마켓컬리(4조 원)와 비슷하거나 올해 상장을 준비 중인 SSG닷컴(10조 원)보다 낮다.

업계는 그 이유를 11번가의 낮은 매출과 사업구조의 한계에서 찾는다. 11번가는 지난해 매출 5614억 원, 영업손실 694억 원을 기록했다. 매출은 전년(5456억 원) 대비 3% 늘어났지만, 영업손실도 전년(98억 원) 대비 큰 폭으로 늘었다. 11번가는 2019년 매출 5305억 원을 기록한 이후 2020년부터 지난해까지 매출 신장률은 매년 3% 미만이었다. 반면 마켓컬리의 지난해 매출은 전년 대비 64% 증가한 1조5614억 원이었다. SSG닷컴 역시 같은 기간 전년 대비 15.4% 늘어난 1조4942억 원을 기록했다.

업계 관계자는 "마켓컬리는 직매입을 통해 매출과 수익 규모를 키우고 있는데, 11번가는 아직 오픈마켓의 수수료가 주된 수입원이다. 기업가치 면에서 저평가 받는 이유 중 하나"라고 말했다.

안팎의 분위기도 썩 우호적이지 않다. 러시아와 우크라이나의 전쟁으로 글로벌 경기가 불안해 IPO를 추진하기에는 적기가 아니라는 분석이다.

아마존에 기대 거는 11번가

업계 관계자는 "11번가가 해외 직구 거래액이 늘어나면 매출·수익 성장 가능성에서 지금보다 더 후한 평가를 받을 수 있다"면서도 "다만 여러 직구 채널이 있는 상황에서 11번가가 아마존과 얼마나 시너지를 낼지는 지켜봐야 한다"고 했다.

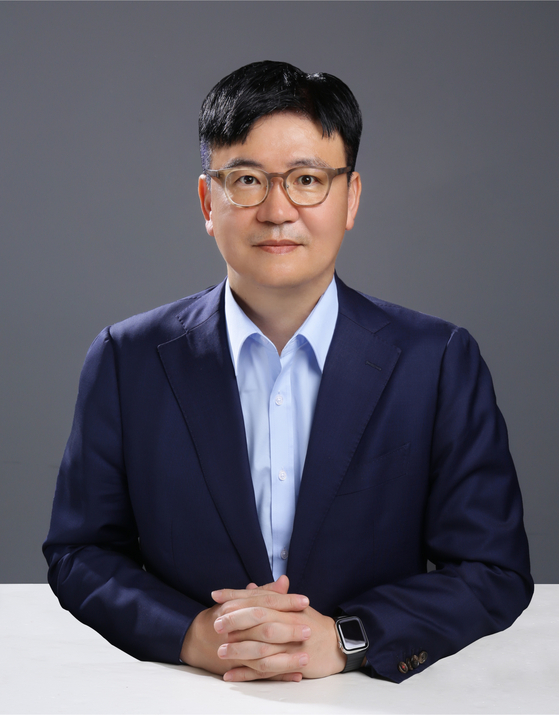

11번가는 상장을 향해 정주행한다. 지난달에는 신임 최고경영자(CEO)로 하형일 SK텔레콤 CDO(최고개발책임자)를 선임했다. 맥쿼리그룹 등 글로벌 투자은행 업계 출신인 그는 지난해 11번가 아마존 글로벌 스토어 출시를 주도했다고 평가된다. 하형일 신임 CEO는 “이커머스 시장은 매년 엄청난 성장을 하는 산업으로 11번가는 앞으로 더 높은 가치를 평가받을 수 있는 펀더멘털을 갖고 있다”며 “아마존 글로벌 스토어와 직매입, 오픈마켓 사업 중심으로 지속 성장하는 11번가를 만들겠다”고 말했다.

11번가 관계자는 "지난해 확보한 지속 성장의 기틀을 바탕으로 올해는 아마존 글로벌 스토어의 성장과 오픈마켓 사업의 경쟁력 강화, 직매입 기반의 빠른 배송 서비스 제공 등 시장을 선도하는 이커머스 경쟁력을 확보해 기업가치를 높이고, IPO를 성공적으로 추진할 것"이라고 했다.

서지영 기자 seo.jiyeong@joongang.co.kr

당신이 좋아할 만한정보

AD

당신이 좋아할 만한뉴스

지금 뜨고 있는뉴스

행사&비즈니스

많이 본뉴스

![[포토] 강혜연, 끼폭발~](https://image.isplus.com/data/isp/image/2026/03/11/isp20260311000141.400x280.0.jpg)

![[포토] 인사말 하는 강혜연](https://image.isplus.com/data/isp/image/2026/03/11/isp20260311000139.400x280.0.jpg)

![[포토] 인사말 하는 솔지](https://image.isplus.com/data/isp/image/2026/03/11/isp20260311000140.400x280.0.jpg)

![[포토] 인사말 하는 구수경](https://image.isplus.com/data/isp/image/2026/03/11/isp20260311000136.400x280.0.jpg)

![[포토] 인사말 하는 차지연](https://image.isplus.com/data/isp/image/2026/03/11/isp20260311000138.400x280.0.jpg)

![[포토] 인사말 하는 이수연](https://image.isplus.com/data/isp/image/2026/03/11/isp20260311000137.400x280.0.jpg)

![[포토] 인사말 하는 홍지윤](https://image.isplus.com/data/isp/image/2026/03/11/isp20260311000135.400x280.0.jpg)

![[포토] '현역가왕3' 기자간담회 톱7, 사랑해 주세요](https://image.isplus.com/data/isp/image/2026/03/11/isp20260311000132.400x280.0.jpg)

![[포토] '현역가왕3' 기자간담회 톱7, 화이팅](https://image.isplus.com/data/isp/image/2026/03/11/isp20260311000133.400x280.0.jpg)

![[포토] '현역가왕3' 기자간담회 참석한 톱7](https://image.isplus.com/data/isp/image/2026/03/11/isp20260311000131.400x280.0.jpg)

![[포토] 솔지, 볼하트 발사~](https://image.isplus.com/data/isp/image/2026/03/11/isp20260311000130.400x280.0.jpg)

![[포토] 솔지, 손가락하트도 귀엽게~](https://image.isplus.com/data/isp/image/2026/03/11/isp20260311000128.400x280.0.jpg)