산업

'수조원 몸값' LG CNS, 케이뱅크, 서울보증보험 내년 IPO 대어 '빅3'

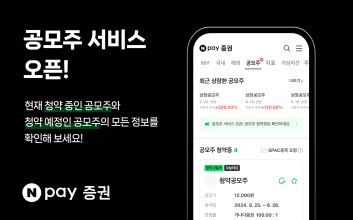

2025년 새해에 몸값 수조원대의 대어급 기업들이 상장을 준비하고 있다. 28일 금융투자 업계에 따르면 내년 기업공개(IPO) 시장의 최대 관심주로 유가증권시장(코스피) 진입을 노리는 케이뱅크, LG CNS, 서울보증보험이 꼽힌다.LG CNS는 삼성SDS와 SK(옛 SK C&C)와 함께 시스템통합(SI) 업계의 '빅3'로 꼽히는 곳이다. SI는 기업에 필요한 모든 IT(정보기술) 시스템을 구축·관리하는 업종이다.인공지능(AI) 기반의 고도 클라우드(전산자원 원격대여), 금융 및 물류 관리 시스템 구축, 데이터센터 등의 사업을 활발히 하고 있으며 작년 매출액 5조1127억원, 영업이익 3732억원을 올렸다.LG CNS의 희망 공모가액은 5만3700∼6만1900원이며 시가총액은 5조2027억∼5조9972억원이 될 전망이다. LG CNS 관계자는 “탄핵 정국 등 복합적인 상황들로 시장이 좋지 않지만 계획대로 상장을 진행할 예정이다. 여러 가지 요소를 고려해 공모가액도 보수적으로 잡았다”고 말했다. LG CNS는 내년 1월 9∼15일 수요예측을 진행하고 21∼22일 일반 청약을 받는다. 2월 상장이 목표다.

'인터넷 은행 1호' 케이뱅크는 2023년 2월과 올해 10월 잇따라 상장추진을 연기했고, 내년 1월 IPO 작업을 재개할 계획이다. 케이뱅크는 올해 3분기까지의 누적 순익이 1224억원을 기록해 전년(382억원)의 3배 이상으로 성장하는 등 사업이 순항했지만, IPO에서 고전을 면치 못했다.공모가가 시장 눈높이를 웃돌고 유통 물량이 많았던 데다, 암호화폐 거래소인 '업비트'의 예금 비율이 17%(올해 상반기 말 기준)에 달해 의존도가 크다는 지적이 나오며 흥행에 실패했다.케이뱅크는 IPO '삼수'인 만큼 공모주 수와 공모가 등 조건을 적극적으로 조정해 시장 안착을 노리는 방안을 검토하는 것으로 알려졌다.올해 9월 당시 케이뱅크의 시총 추정가는 4조∼5조원이었다.서울보증보험은 공기업 예금보험공사가 약 94% 지분을 가진 보험사다. 작년 매출액은 2조5838억원이었고 영업이익은 5191억원을 기록했다.서울보증보험은 IPO '재수생'이다. 2023년 8월 상장 예심을 통과했지만 같은 해 10월 미국 국채 금리가 오르고 중동 분쟁으로 투자심리가 위축되면서 IPO 계획을 자진 철회한 바 있다.서울보증보험은 올해 10월 상장 예심을 재통과했지만, 지금껏 증권신고서를 내지 않았다.회사 측은 IPO 일정을 확정하지 않았지만, 내년 상반기까지 상장을 완료할 계획이라고 전했다.서울보증보험은 작년 IPO 추진 당시의 시가총액이 3조6000억원(희망가 상단 기준)으로 추정됐으나, 내년에는 수치가 내려갈 공산이 클 것으로 업계는 본다.한국거래소에 따르면 코스피에서는 이 3개사 외에 달바글로벌, 롯데글로벌로지스, 디엔솔루션즈까지 모두 6개 사가 내년 신규 상장을 추진하고 있는 것으로 파악됐다.코스닥 시장에서는 동국생명과학 등 47개사가 신규 상장을 준비하는 것으로 집계됐다.김두용 기자 k2young@edaily.co.kr

2024.12.28 11:43

![코스피, '워시 쇼크'에 4거래일 만에 종가 5000선 반납…5% 급락[마감]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/02/PS26020201165T.jpg)

![[포토]채수빈, 호기심 발동!](https://image.isplus.com/data/isp/image/2026/02/01/isp20260201000212.400x280.0.jpg)

![[포토]채수빈, 작은 얼굴에 '도대체 몇등신이야?"](https://image.isplus.com/data/isp/image/2026/02/01/isp20260201000211.400x280.0.jpg)

![[포토]채수빈, 미소로 주위를 밝히는 마법 시전](https://image.isplus.com/data/isp/image/2026/02/01/isp20260201000207.400x280.0.jpg)

![[포토]채수빈, 수줍은 미소](https://image.isplus.com/data/isp/image/2026/02/01/isp20260201000206.400x280.0.jpg)

![[포토]채수빈, 눈빛만으로 '분위기 여신'](https://image.isplus.com/data/isp/image/2026/02/01/isp20260201000204.400x280.0.jpg)

![[포토]채수빈, 현실감 떨어지는 비율](https://image.isplus.com/data/isp/image/2026/02/01/isp20260201000203.400x280.0.jpg)

![[포토]채수빈, 청순함 가득 담아 '하트'](https://image.isplus.com/data/isp/image/2026/02/01/isp20260201000202.400x280.0.jpg)

![[포토]채수빈, 오늘은 하트 요정](https://image.isplus.com/data/isp/image/2026/02/01/isp20260201000201.400x280.0.jpg)

![[포토]채수빈, 하트 더하기 애교](https://image.isplus.com/data/isp/image/2026/02/01/isp20260201000200.400x280.0.jpg)

![[포토]채수빈, 팬들 선물에 함박미소](https://image.isplus.com/data/isp/image/2026/02/01/isp20260201000199.400x280.0.jpg)

![[포토]채수빈, 청순 하트](https://image.isplus.com/data/isp/image/2026/02/01/isp20260201000198.400x280.0.jpg)

![[포토]이주빈, 날씨만큼 화사한 출국길](https://image.isplus.com/data/isp/image/2026/02/01/isp20260201000182.400x280.0.jpg)