산업

엔비디아 HBM4 물량 3분의 2 확보, SK하이닉스 29일 전략 공개

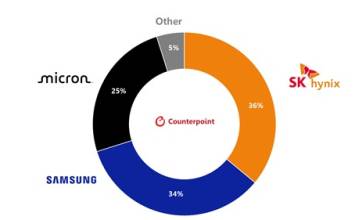

SK하이닉스가 고대역폭 메모리(HBM) HBM4 공급과 관련해 최대 고객사인 엔비디아 물량의 3분의 2 이상을 확보한 것으로 알려졌다.28일 업계에 따르면 엔비디아는 올해 차세대 인공지능(AI) 플랫폼인 베라 루빈 등에 사용할 HBM4 물량 중 약 3분의 2를 SK하이닉스에 배정한 것으로 알려졌다. 이는 지금까지 SK하이닉스가 엔비디아 수요 50% 이상의 HBM4를 공급할 것으로 예상된 데 비해 크게 늘어난 수준이다.지난해 말 시장조사업체인 카운터포인트에 따르면 올해 글로벌 HBM4 시장 점유율은 SK하이닉스 54%, 삼성전자 28%, 마이크론 18%로 예상됐다.그러나 최근 들어 HBM4 수요가 커지면서 SK하이닉스의 점유율이 전체의 3분의 2가량에 달할 것이라는 예상이 나온다. 실제로 일부 전문 조사기관에서는 올해 SK하이닉스의 엔비디아 HBM4 점유율이 70%를 넘을 것이라는 관측도 있는 것으로 알려졌다.이는 SK하이닉스가 장기간 엔비디아를 비롯한 주요 고객사들과 구축해온 HBM 파트너십과 대규모 양산 과정에서 입증된 높은 수율에 대한 신뢰가 반영된 결과라는 분석이 나온다. 이제는 기술 경쟁 단계를 넘어선 HBM 시장에서 안정적 품질과 양산 능력이 핵심 경쟁력으로 부상하고 있다는 평가다.SK하이닉스는 지난해 9월 HBM4 양산 체제를 구축한 이후 엔비디아에 대량의 유상 샘플을 공급해 왔으며, 최종 검증 단계에서도 문제가 없는 것으로 알려졌다. 이에 따라 주요 고객사 일정에 맞춰 HBM4 최종 제품 양산을 준비 중인 것으로 전해졌다.

이에 맞서 삼성전자는 HBM4를 업계 처음으로 엔비디아에 납품하며 주도권 쟁탈전에 나설 채비를 갖췄다. 삼성전자는 최근 엔비디아, AMD가 진행한 HBM4 관련 최종 품질 테스트를 통과했으며, 내달 정식 납품에 나설 것으로 전해졌다. 이는 업계 최초 HBM4 납품으로, 차세대 HBM 시장 주도권에서 한발 앞서나갈 계기를 마련했다는 평가가 나온다.아울러 삼성전자는 이번 HBM4에 1c(10나노급 6세대) D램 공정과 4나노 파운드리 공정을 동시에 적용하는 승부수를 던졌다.양사는 오는 29일 나란히 열 예정인 지난해 4분기 실적발표 기업설명회에서 올해 HBM 시장 전망과 공급 전략을 공개할 예정이다.김두용 기자

2026.01.28 14:22

![투자자가 묻다...머크와 협력 진행 상황은? [셀비온 대해부]③](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/02/PS26021100339T.jpg)

![美증시, 소비 둔화에 혼조…국내증시 순환매 지속[뉴스새벽배송]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/02/PS26021100320T.jpg)

![[포토] '레이디 두아' 배우들과 감독의 귀여운 포토타임](https://image.isplus.com/data/isp/image/2026/02/10/isp20260210000116.400x280.0.jpg)

![[포토] '레이디 두아' 기대해도 좋아요](https://image.isplus.com/data/isp/image/2026/02/10/isp20260210000115.400x280.0.jpg)

![[포토] '레이디 두아' 믿고 보는 배우들과 감독](https://image.isplus.com/data/isp/image/2026/02/10/isp20260210000114.400x280.0.jpg)

![[포토] 신혜선-이준혁, '비밀의 숲' 이후 '레이디 두아'로 8년 만에 재회](https://image.isplus.com/data/isp/image/2026/02/10/isp20260210000113.400x280.0.jpg)

![[포토] 신혜선-이준혁, 주역들의 러블리한 하트](https://image.isplus.com/data/isp/image/2026/02/10/isp20260210000112.400x280.0.jpg)

![[포토] 배역 소개하는 신헤선](https://image.isplus.com/data/isp/image/2026/02/10/isp20260210000111.400x280.0.jpg)

![[포토] 인사말 하는 이준혁](https://image.isplus.com/data/isp/image/2026/02/10/isp20260210000110.400x280.0.jpg)

![[포토] '레이디 두아' 연출한 김진민 감독](https://image.isplus.com/data/isp/image/2026/02/10/isp20260210000109.400x280.0.jpg)

![[포토] 신혜선, 손목 타투 어때요?](https://image.isplus.com/data/isp/image/2026/02/10/isp20260210000108.400x280.0.jpg)

![[포토] 신혜선, 멋스러운 패션으로](https://image.isplus.com/data/isp/image/2026/02/10/isp20260210000107.400x280.0.jpg)

![[포토] 신혜선, 사랑스러운 손인사](https://image.isplus.com/data/isp/image/2026/02/10/isp20260210000103.400x280.0.jpg)

![[포토] 이준혁, 훈훈한 분위기](https://image.isplus.com/data/isp/image/2026/02/10/isp20260210000105.400x280.0.jpg)