산업

시총 대비 주주환원율 1위 KT&G, 2위 키움증권, 3위 우리금융

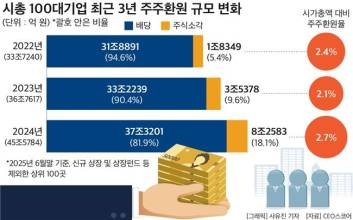

지난해 시총 대비 주주환원 총액 비율이 가장 높은 기업은 KT&G였던 것으로 나타났다. 국내 시가총액 100대 기업의 주주환원 총액이 2년 새 35% 넘게 증가했다. 6일 기업데이터연구소 CEO스코어가 지난 6월 30일 기준 시총 상위 100대 기업을 대상으로 조사한 결과, 이들 기업의 주주환원 총액은 2022년 33조7240억원에서 지난해 45조5784억원으로 11조8544억원(35.2%) 증가했다.이 기간 조사 대상 기업들의 시총은 1405조4819억원에서 1664조9773억원으로 증가하면서 시총 대비 주주환원 총액의 비율은 2.4%에서 2.7%로 0.3%포인트(p) 소폭 높아졌다.주주환원 총액 중 배당 총액은 31조8891억원에서 37조3201억원으로 5조4310억원(17.0%) 늘었다. 배당 총액은 증가했지만 전체 주주환원 총액에서 배당이 차지하는 비중은 94.6%에서 81.9%로 감소했다.이는 주식소각이 늘었기 때문으로, 2022년 1조8349억원이었던 주식소각 총액은 2024년 8조2583억원으로 6조4234억원(350.1%) 급증했다.

지난해 시총 대비 주주환원 총액 비율이 가장 높은 기업은 10.0%를 기록한 KT&G였다. 이어 키움증권(9.1%), 우리금융지주(9.0%), 삼성증권(8.0%), SK텔레콤(8.0%), NH투자증권(7.9%), 하나금융지주(7.8%), 기업은행(7.4%), 기아(7.3%), 삼성물산(7.3%) 순이었다.상위 10개사 중 6개사가 금융사일 정도로 금융업권의 주주환원율이 높았다.지난해 주주환원을 전혀 하지 않은 기업은 삼성바이오로직스, LG에너지솔루션, 두산에너빌리티, 한화오션, 알테오젠, 삼성중공업, 카카오페이, 에코프로비엠, 포스코퓨처엠, SK바이오팜, HLB, 레인보우로보틱스, 휴젤, LG디스플레이, 펩트론, 리가켐바이오, SKC 등 17곳이었다.조사 기간 주당 주주환원 총액 증가율이 가장 높은 곳은 HD현대일렉트릭으로, 환원액이 주당 500원에서 5350원으로 970.9% 증가했다.반대로 주당 주주환원 총액 감소율이 가장 높은 기업은 에쓰오일로, 환원액이 주당 5501원에서 126원으로 97.9% 감소했다.김두용 기자

2025.08.06 09:14

![주말 터진 이란공습, 토큰화자산 24시간 거래 ‘성큼’ [크립토 나우]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/03/PS26030100217T.jpg)

![[포토] 인사말 하는 이승훈](https://image.isplus.com/data/isp/image/2026/02/27/isp20260227000133.400x280.0.jpg)

![[포토] 인사말 하는 빠니보틀](https://image.isplus.com/data/isp/image/2026/02/27/isp20260227000132.400x280.0.jpg)

![[포토] 인사말 하는 김무열](https://image.isplus.com/data/isp/image/2026/02/27/isp20260227000131.400x280.0.jpg)

![[포토] 인사말 하는 비](https://image.isplus.com/data/isp/image/2026/02/27/isp20260227000130.400x280.0.jpg)

![[포토] '크레이지 투어', 꼭 본방사수 부탁드려요~](https://image.isplus.com/data/isp/image/2026/02/27/isp20260227000129.400x280.0.jpg)

![[포토] '크레이지 투어', 화이팅](https://image.isplus.com/data/isp/image/2026/02/27/isp20260227000128.400x280.0.jpg)

![[포토] '크레이지 투어', 기대해도 좋아요](https://image.isplus.com/data/isp/image/2026/02/27/isp20260227000125.400x280.0.jpg)

![[포토] '크레이지 투어', 색다른 조합](https://image.isplus.com/data/isp/image/2026/02/27/isp20260227000126.400x280.0.jpg)

![[포토] '크레이지 투어', 네 남자의 케미 기대해 주세요](https://image.isplus.com/data/isp/image/2026/02/27/isp20260227000127.400x280.0.jpg)

![[포토] '크레이지 투어' 연출한 송가희 PD](https://image.isplus.com/data/isp/image/2026/02/27/isp20260227000123.400x280.0.jpg)

![[포토] '크레이지 투어' 연출한 오동인 PD](https://image.isplus.com/data/isp/image/2026/02/27/isp20260227000124.400x280.0.jpg)

![[포토] '깡' 포즈 취하는 이승훈, '지훈이 형 보고 있어요?'](https://image.isplus.com/data/isp/image/2026/02/27/isp20260227000118.400x280.0.jpg)