금융·보험·재테크

아이유·이영애·한소희…시중은행 속 톱스타, 인터넷은행엔 없는 이유

시중은행들의 광고를 보면 잘 나가는 톱스타가 누구인지 알 수 있다. '빅모델'을 기용하면 연예인의 이미지에 따라 은행이 만들고자하는 브랜딩을 할 수 있기 때문이다. 반면, 인터넷전문은행 3사의 행보는 다르다. 일반인을 출연시키거나 유명하지 않은 모델로 광고를 제작한다. 단순히 비용 때문이 아니고 숨은 의도가 있다는 것이 업계의 설명이다. 아이돌부터 배우까지 다양하게시중은행의 광고 모델을 보면 그 은행이 만들고자 하는 이미지가 드러나는 경우가 대부분이다.요즘 분위기는 '아이돌 그룹'이다. '딱딱하고 어렵다' '폐쇄적이고 올드하다'는 이전의 은행 이미지에서 벗어나 '친숙하고 쉽고 즐거운' 미래 세대를 위한 은행 분위기 조성을 위해 인기 많은 아이돌을 얼굴로 내세우는 것이다.

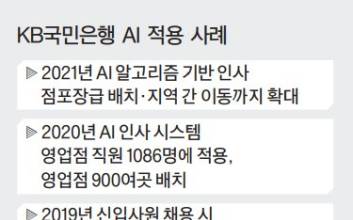

17일 금융권에 따르면 가장 최근 아이돌을 기용한 곳은 KB국민은행이다. SM엔터테인먼트 소속 보이그룹인 NCT 드림을 모바일 앱 'KB스타뱅킹'의 광고모델로 발탁한 것이다. NCT 드림이 출연한 광고 영상 3편은 1개월 만에 유튜브 조회수 1000만회를 넘겼다.앞서 걸그룹 에스파를 디지털플랫폼 리브의 광고모델로 등장시켰던 것도 호응을 얻었다. ‘에스파와 새로운 세상으로 함께 떠나보실래요?’ 광고는 750만회에 육박하는 조회 수를 기록했다.신한은행도 지난 10월 신규 금융 앱 '뉴 쏠'을 출시하면서 광고모델로 걸그룹 뉴진스를 기용했다. 이 광고는 2개월 만에 조회수 450만회를 기록했다.신한은행 관계자는 "시대의 아이콘으로 자리 잡고 있는 뉴진스처럼 뉴 쏠도 고객에게 새로운 경험을 선사하는 금융의 대세 아이콘으로 자리 잡는 금융플랫폼이 되길 기대한다"고 했다.

우리은행은 MZ세대부터 기성세대까지 아우르는 가수 아이유를 모델로 선정하면서 이미지 개선 효과를 제대로 보고 있다.'아이(나)'와 '유(너)'로 개념화해 아이유가 우리은행과 동일시되는 광고는 처음 공개됐을 때 업계에서도 큰 호평을 받았다. 아이유가 등장하는 그룹 캠페인 영상은 누적 조회 수 2000만회를 넘었다. 또 아이유의 우리은행 광고가 지난해 6월 3일부터 전파를 탄 당시 우리은행 금융 앱 ‘우리WON뱅킹’은 구글 앱마켓에서 인기 앱 1위, 애플 앱마켓 금융 앱 1위를 차지하기도 했다.이에 2021년 말 564만명이던 ‘우리WON뱅킹’ 월간활성이용자 수(MAU)는 지난해 말 732만명을 기록해 200만명 가까이 늘었다.시중은행 관계자는 "젊은 세대 사이에 뜨거운 K팝 가수를 앞세운 광고는 인터넷은행에 치중돼 있는 10~20대 젊은 층의 시선을 돌리는데 효과가 있을 것으로 판단하고 있다"고 말했다.

아이돌로부터 '젊은 이미지'를 끌어내려고 한다면, 배우에게는 ‘신뢰와 안정적인 브랜딩’을 기대한다. 대표적인으로 KB국민은행이 자산관리 서비스 모델로 배우 이영애를 기용했다. 연령대가 높은 중장년층 자산가들이 찾는 곳인 만큼 오랜 기간 대중에 사랑받아온 이영애를 내세우겠다는 전략이다.이미 국민은행은 가수 이승기와 9년 동안, 피겨선수 김연아와 13년 간 모델 계약을 이어오며 성공적인 홍보 효과를 거둔 바 있다.NH농협은행이 마이데이터 광고를 위해 배우 한소희를 기용해 만든 '누수노시뇽(Nous no Chinon)' 광고도 조회수 2000만회에 육박하는 등 효과를 봤다. 이는 최근 몇 년 간 금융회사 광고 중 가장 인기가 있었던 영상으로 꼽힌다. 하나은행은 2018년 기용한 축구선수 손흥민으로 효과를 톡톡히 봤다. 특히 잉글랜드 프리미어리그(EPL) 득점왕 소식 이후 하나원큐 앱 접속자가 폭발적으로 늘어나고 브랜드 인지도가 상승하는 등 2000억원에 이르는 부가가치를 창출한 것으로 집계됐다. 또 하나원큐 앱 설치와 가입뿐만 아니라 앱에서 판매 중인 상품‧서비스 가입자 수 또한 일평균 대비 5배 가까이 늘기도 했다.또 하나은행은 작년 여름부터는 배우 김유정을 모델로 쓰고 있다. TV와 유튜브, 디지털 채널 등 광고를 통해 김유정이 가진 MZ세대 특유의 상큼 발랄함과 맑고 깨끗함, 건강하고 친근한 이미지를 하나은행에 겹쳐 선보이고 있다.은행 관계자는 “금융권 광고는 브랜드 이미지 강화에는 효과가 있다”며 “다만 일반 식품 같은 것처럼 팬덤으로 인해 매출이 즉각적으로 오르거나 하지는 않는다”고 설명했다.

유명인 없이 서비스·강점 부각 위주시중은행들과 다르게 인터넷은행의 광고에는 유명인이 등장하지 않는다. 비단 '광고비 부족'의 이유는 아니라는 게 업계 내 공통적인 의견이다. 적자 기업도 홍보를 위해서라면 유명 연예인을 기용하는 사례가 많기 때문이다.한 인터넷은행 관계자는 “새벽배송으로 유명한 마켓컬리 모델도 블랙핑크 제니”라며 “예산 문제를 떠나서 인터넷은행이라는 아이덴티티가 있다 보니 기존과는 다른 방향성으로 전략을 구사하고 있는 것 같다”고 말했다.유일하게 케이뱅크가 출범 당시 배우 이병헌을 모델로 기용했던 사례가 있으나, 지난해 '새로워진 케이뱅크'로 브랜딩한 뒤로는 다른 인터넷은행들과 톤이 비슷해졌다. 이 관계자는 “카카오뱅크는 특히 카카오의 영향이 없을 수 없는데, 카카오가 연예인 모델을 잘 쓰지 않는 분위기”라며 “여기에다 카카오 캐릭터가 이미 친숙하고 잘 알려져 있어서 연예인보다는 춘식이나 라이언 등 캐릭터 IP(지적재산권)를 이용하고 있다”고 설명했다.다른 인터넷은행 관계자는 “인뱅들은 사실 기존 은행과 달리 지점 운영비 등을 없애 비싼 연예인 광고모델보다 고객들에게 더 좋은 혜택이 돌아갈 수 있도록 비용을 쓰고 있다”고 했다.

현재 인터넷은행 광고의 공통점은 서비스와 관련한 정보 전달이 위주라는 것이다. 토스뱅크가 가장 최근 공개한 '토스뱅크 지금 이자 받기' 15초 광고를 보면, 고객이 원할 때 하루에 한 번 이자를 지급한 '지금 이자 받기' 서비스를 스토리텔링을 통해 이해하기 쉽게 보여준다. 특히 즉시 지급하는 이자를 '용돈' '선물'에 비유해 토스뱅크가 “엄마가 아닐까” “산타가 아닐까”라는 유머도 곁들였다.이 서비스는 그동안 고객들이 큰돈을 맡기더라도 은행이 정한 각종 조검을 충족한 뒤 정해진 날짜에만 이자를 받아야 했던 불편을 덜어준 금융사 최초의 기능으로, 270만명이 이용했다. 이 고객들이 받은 이자는 총 2000억원에 달했다. 고객 1인당 평균 이자 수령액은 7만4000원이었다.

카카오뱅크의 중신용대출도 비슷한 형식이다. 17초 영상 안에 중신용대출의 빠른 속도와 중도상환수수료 무료, 상환기간 최대 10년 등 주요 정보를 전달한다. 케이뱅크의 신용대출 광고 영상 역시 쉽고 빠르게 “무기가 되어준다”며 해당 서비스를 설명한다.또 인터넷은행들은 자사 '캐치프레이즈'를 강조한다. 카카오뱅크는 '이미 모두의 은행', 토스뱅크는 '내가 알던 은행이 아니다', 케이뱅크는 '우리는 모두 부자가 될 권리가 있다' 등 광고마다 내세우는 문구가 있다.은행 관계자는 “인뱅 3사 모두 영업점 없는 은행이다 보니 모든 고객에게 친숙하게 다가가야 한다는 의도로 유명인 보다는 일반인의 이용을 광고를 통해 보여주고 있는 것이 아닐까 생각한다”며 “시중은행이 연예인으로 브랜딩한다면, 인터넷은행은 캐치프레이즈로 원하는 이미지를 쌓아가고 있는 것으로 보인다”고 말했다.권지예 기자 kwonjiye@edaily.co.kr

2023.01.18 07:00

![[포토] 티파니 영, 미소에 홀릭](https://image.isplus.com/data/isp/image/2026/02/15/isp20260215000135.400x280.0.jpg)

![[포토] 티파니 영-이찬원, 한터뮤직어워즈 MC 맡았어요](https://image.isplus.com/data/isp/image/2026/02/15/isp20260215000137.400x280.0.jpg)

![[포토] 티파니 영, 우아함 종결자](https://image.isplus.com/data/isp/image/2026/02/15/isp20260215000134.400x280.0.jpg)

![[포토] 티파니 영, 아름다운 드레스](https://image.isplus.com/data/isp/image/2026/02/15/isp20260215000132.400x280.0.jpg)

![[포토] 티파니 영, 사뿐사뿐](https://image.isplus.com/data/isp/image/2026/02/15/isp20260215000136.400x280.0.jpg)

![[포토] 티파니 영, 공주님 들어가십니다](https://image.isplus.com/data/isp/image/2026/02/15/isp20260215000133.400x280.0.jpg)

![[포토] 이찬원, 팬분들 사랑해요](https://image.isplus.com/data/isp/image/2026/02/15/isp20260215000130.400x280.0.jpg)

![[포토] 이찬원, 멋진 슈트핏](https://image.isplus.com/data/isp/image/2026/02/15/isp20260215000131.400x280.0.jpg)

![[포토] 이찬원, 여유로운 MC의 입장](https://image.isplus.com/data/isp/image/2026/02/15/isp20260215000129.400x280.0.jpg)

![[포토] 윤종신, 18년 만에 내는 정규앨범 기대해 주세요](https://image.isplus.com/data/isp/image/2026/02/15/isp20260215000127.400x280.0.jpg)

![[포토] 윤종신, 인자한 손인사](https://image.isplus.com/data/isp/image/2026/02/15/isp20260215000128.400x280.0.jpg)

![[포토] 이창섭, 감기투혼 포즈](https://image.isplus.com/data/isp/image/2026/02/15/isp20260215000125.400x280.0.jpg)