실시간 뉴스

- "오타니 효과 못지않을 것" 역시 손흥민, MLS 입성 6개월 만에 LA 관광청 모델 발탁

- 김길리 3관왕·최민정 신기록…‘쇼트트랙 여제’ 존재감 [종합]

- 스트레이 키즈, IFPI 글로벌 앨범 6위…K팝 유일 톱10

- 韓 혼성 계주 덮치고 댓글창 닫았던 그 선수, 김길리와 나란히 시상대에 [2026 밀라노]

- 신봉선, 11kg 감량 후 요요 왔나…“공복 56kg, 충격적”

- ‘신화’ 최민정의 배턴, ‘람보르길리’ 김길리가 넘겨받았다 [2026 밀라노]

- 누에라, ‘팝 잇 라이크’ 트랙리스트 공개…엑소 레이 총괄

- 아이들 미연, 용산 고급 주상복합 50억대 전액 현금 매수

- 라이즈, 오늘(21일) 최단기간 도쿄돔 입성 “브리즈♥ 고마워” [일문일답]

- 블랙핑크, 유튜브 구독자 1억 돌파…또 ‘최초’ 썼다 [공식]

검색결과33건

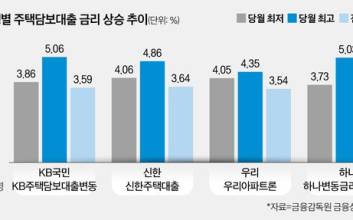

![다주택자 매물 왜 쏟아질까…양도세 ‘1400만원 vs 7.5억’[세상만사]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/02/PS26022100272T.jpg)

![[포토] 롱샷 루이, 장꾸 하트](https://image.isplus.com/data/isp/image/2026/02/20/isp20260220000058.400x280.0.jpg)

![[포토] 롱샷 오율-률, 우리 서로 사랑하게 해주세요](https://image.isplus.com/data/isp/image/2026/02/20/isp20260220000056.400x280.0.jpg)

![[포토] 롱샷 우진, 바지 한껏 내리고](https://image.isplus.com/data/isp/image/2026/02/20/isp20260220000057.400x280.0.jpg)

![[포토] 롱샷 오율, 훈훈하게 후광 발산](https://image.isplus.com/data/isp/image/2026/02/20/isp20260220000052.400x280.0.jpg)

![[포토] 롱샷, 힙함 가득한 단체 샷](https://image.isplus.com/data/isp/image/2026/02/20/isp20260220000053.400x280.0.jpg)

![[포토] 롱샷 루이-우진, 멋진 신호등 런웨이](https://image.isplus.com/data/isp/image/2026/02/20/isp20260220000051.400x280.0.jpg)

![[포토] 롱샷 오율, 잘생긴 미모 뿜뿜](https://image.isplus.com/data/isp/image/2026/02/20/isp20260220000049.400x280.0.jpg)

![[포토] 롱샷, 힘차게 화이팅](https://image.isplus.com/data/isp/image/2026/02/20/isp20260220000055.400x280.0.jpg)

![[포토] 롱샷 루이, 카리스마 넘치는 포즈](https://image.isplus.com/data/isp/image/2026/02/20/isp20260220000047.400x280.0.jpg)

![[포토] 롱샷, 아직은 공항이 어색해요](https://image.isplus.com/data/isp/image/2026/02/20/isp20260220000048.400x280.0.jpg)

![[포토] 롱샷 우진, 멋진 분위기](https://image.isplus.com/data/isp/image/2026/02/20/isp20260220000050.400x280.0.jpg)

![[포토] 롱샷, 힙한 분위기](https://image.isplus.com/data/isp/image/2026/02/20/isp20260220000054.400x280.0.jpg)