산업

동국제약, 마이핏V 라인 신제품 출시 및 이너뷰티 식품 브랜드 론칭

동국제약이 ‘마이핏V 파이토 앤 NMN+’와 ‘마데카 이너핏’을 새롭게 출시했다.12일 동국제약에 따르면 ‘마이핏V 파이토 앤 NMN+’는 우리 몸을 채우는 마이핏V 라인의 신제품으로 국제 학계에서 주목받고 있는 원료인 NMN(효모발효분말)과 식물성 부원료를 최적으로 배합한 제품이다. NMN은 NAD+의 전구체로 체내 섭취 시 NAD+로 전환(생합성)되며, NAD+는 세포에 존재하는 필수 보조 효소로 세포 내 산화환원 반응에 중요한 매개체 역할을 한다. 나이가 들며 체내 수치가 감소하기 때문에 식품으로부터 보충이 필요하다고 알려졌다. 이 제품은 미국산 프리미엄 효모발효분말(NMN 50%)를 6000mg을 함유하고 있고, 동국제약이 엄선한 블루베리추출분말(프테로스틸벤), 쌀배아추출물(스페르미딘), 회화나무 열매추출분말(퀘르세틴), 병풀추출복합물, 베타인, NEM, 비타민E, D 등 NMM과 최적의 배합을 이루는 8가지 주요 성분을 포함하고 있다.동국제약이 2023년 선보인 뉴트리션 브랜드인 마이핏은 이뮨 비타민 등이 인기를 모으며 연 매출 100억원 이상을 달성하는 등 입지를 다지고 있다. 또 동국제약은 이너뷰티 식품 브랜드 ‘마데카 이너핏’의 론칭과 함께 3종의 제품을 선보인다. 마데카 이너핏은 56년 동국제약의 독자적인 병풀 사이언스 테카놀로지(TECAnology)를 담아 마다가스카르산으로만 재배된 고순도의 병풀추출물(센텔라인) 사용한 식품 브랜드이다.마데카 이너핏 브랜드로 출시되는 ‘마데카 리포좀 레티놀C 1000’는 모링가잎에서 추출한 식물성 리포좀 레티놀과 고함량의 비타민C를 배합한 제품이다. 병풀추출물은 물론 피부 구성 성분인 콜라겐, 엘라스틴, 세라마이드, 화이트 토마토 추출물과 글루타치온을 함유해 시너지 효과를 높였다는 설명이다. 입에서 부드럽게 녹는 이지 멜트(easy melt) 분말 제형에 자몽과 오렌지를 블렌딩하여 1일 1회 1포씩 물과 함께 섭취하면 된다. 이번 신제품 출시를 기념해 동국제약 건강몰에서는 ‘마데카 리포좀 레티놀C 1000’을 1박스 구매 시, 1박스 더 주는 1+1 프로모션을 진행한다. 또 구매 시 ‘마이핏 유기농 레몬즙 100’ 1박스를 증정하는 특별 행사도 진행한다.동국제약 건식사업부 담당자는 “이번 신제품 ‘마데카 리포좀 레티놀C’는 바르는 레티놀에서 나아가 생체 흡수율을 높인 독자공법 리포좀 기술로 재탄생한 먹는 레티놀”이라며 “세계적으로 주목받는 NMN과 함께 합리적인 가격으로 제품을 경험하며 화사하고 생기 있는 하루를 만들길 바란다”고 말했다. 김두용 기자

2025.03.12 17:55

![[포토] SMTR25, 나란히 횡단보도 건너기](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000154.400x280.0.jpg)

![[포토] 승한, 멋진 분위기](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000153.400x280.0.jpg)

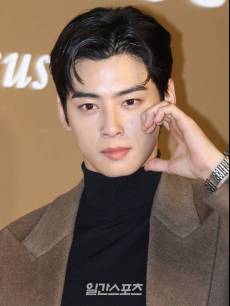

![[포토] 라이즈 원빈, 가만히 서 있어도 화보](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000152.400x280.0.jpg)

![[포토] 라이즈 원빈, 빛이 나네](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000151.400x280.0.jpg)

![[포토] 에스파 카리나, 에?](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000147.400x280.0.jpg)

![[포토] 에스파 카리나, 요정 그 자체](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000146.400x280.0.jpg)

![[포토] 에스파 지젤, 당당한 횡단보도 런웨이](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000148.400x280.0.jpg)

![[포토] 에스파 닝닝, 물오른 미모](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000145.400x280.0.jpg)

![[포토] 에스파, 우리의 거리는 이정도야...](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000149.400x280.0.jpg)

![[포토] 에스파 윈터, 사랑스러운 분위기](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000144.400x280.0.jpg)

![[포토] 에스파 닝닝, 걸어오는 모습도 아름다워](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000143.400x280.0.jpg)

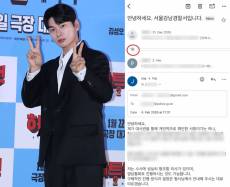

![[포토] 엑소 수호, 엄지척](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000142.400x280.0.jpg)