경제

진옥동 신한은행장, 제재심서 직접 소명…'징계 수위' 촉각

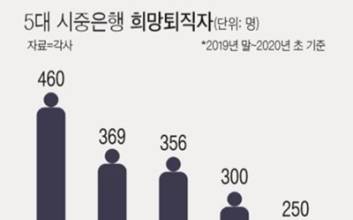

진옥동 신한은행장이 라임펀드 관련 18일 열린 금융감독원 제재심의위원회에 출석했다. 이날 오후 1시 50분께 서울 영등포구에 위치한 금융감독원 본원에서 열린 제재심에 모습을 드러낸 진 행장은 어떤 자세로 임할 것인지 등을 묻는 기자의 질문에 묵묵부답으로 일관한 채 곧장 제재심이 열리는 금감원 2층으로 향했다. 제재심은 오후 2시부터 열려 우리은행, 신한은행 순으로 진행된다. 지난달 제재심에 출석했던 손태승 우리금융지주 회장은 이번에는 출석하지 않았다. 제재심은 신한은행과 우리은행에 대한 제재 수위를 결정하기 위한 자리로 지난달 25일 1차 제재심이 열린 바 있다. 1차에서는 우리은행의 방어가 길어지면서 결론을 내지 못하고, 신한은행 안건은 심의조차 하지 못한 것으로 알려진 바 있다. 이에 이날 제재심이 신한은행으로서는 사실상 첫번째나 다름없게 됐다. 금감원은 앞서 라임펀드를 판매한 우리은행과 신한은행 최고경영자(CEO)들에게 중징계를 사전 통보한 상태다. 당시 우리은행장이었던 손태승 우리금융지주 회장에게 중징계인 '직무정지(상당)', 진옥동 신한은행에게도 중징계인 '문책경고'를 통보했다. 이대로 제재가 확정되면 문책경고 이상의 중징계를 받은 CEO들은 임기 만료 후 금융권에서 3~5년간 재취업이 사실상 불가능해진다. 이에 징계 대상자인 진 행장은 적극 소명에 나설 것으로 예상된다. 여기에 금감원이 금융사의 피해자 구제 노력 등 소비자보호 방안을 감안해 징계 수위를 고려할 것으로 알려지면서, 신한은행이 손실이 확정되지 않은 라임펀드에 대한 분쟁조정 절차를 밟기로 동의한 것이 변수로 작용할지 관심이 집중된다. 하지만 2차 제재심에서도 결론이 나오지는 못할 것이라는 시각이 지배적이다. 게다가 신한은행의 경우 첫 제재심이나 다름없어 당장 이날 제재심에서 결론을 내리기 힘들 것이라는 전망이다. 권지예 기자 kwon.jiye@joongang.co.kr

2021.03.18 16:36

![[포토] 추영우, 미소천사](https://image.isplus.com/data/isp/image/2025/12/22/isp20251222000333.400x280.0.jpg)

![[포토] '오세이사', 화이팅](https://image.isplus.com/data/isp/image/2025/12/22/isp20251222000295.400x280.0.jpg)

![[포토] '오세이사', 크리스마스 이브에 개봉합니다](https://image.isplus.com/data/isp/image/2025/12/22/isp20251222000294.400x280.0.jpg)

![[포토] 신사아-추영우, '오세이사' 기대해 주세요](https://image.isplus.com/data/isp/image/2025/12/22/isp20251222000293.400x280.0.jpg)

![[포토] 추영우, 멋진 올블랙 패션](https://image.isplus.com/data/isp/image/2025/12/22/isp20251222000296.400x280.0.jpg)

![[포토] 추영우, 사랑해요](https://image.isplus.com/data/isp/image/2025/12/22/isp20251222000292.400x280.0.jpg)

![[포토] 신시아, 사랑스러운 하트 발사](https://image.isplus.com/data/isp/image/2025/12/22/isp20251222000291.400x280.0.jpg)

![[포토] 신시아, 단아하게](https://image.isplus.com/data/isp/image/2025/12/22/isp20251222000290.400x280.0.jpg)

![[포토] '오세이사', 기자간담회 현장](https://image.isplus.com/data/isp/image/2025/12/22/isp20251222000281.400x280.0.jpg)

![[포토] 신시아, 무해한 미소](https://image.isplus.com/data/isp/image/2025/12/22/isp20251222000271.400x280.0.jpg)

![[포토] 신시아-추영우-김혜영 감독, '오세이사' 주역들](https://image.isplus.com/data/isp/image/2025/12/22/isp20251222000272.400x280.0.jpg)

![[포토] 신시아, 아름다운 입장](https://image.isplus.com/data/isp/image/2025/12/22/isp20251222000269.400x280.0.jpg)