산업

총수의 ‘굳은 표정’, 전사적 위기 대변...이재용 ‘승어부 전략’ 언제 나오나

이재용 삼성전자 회장의 ‘굳은 표정’이 좀처럼 풀리지 않고 있다. ‘어닝쇼크’의 성적표에 미래 전망에도 먹구름이 잔뜩 낀 상황이다. 내외부적으로 우려의 목소리가 커지는 가운데 이재용 회장의 ‘취임 2주년’ 메시지에 대한 관심이 높아지고 있다. 회장 취임 2주년, ‘쇄신 카드’ 있나 20일 재계에 따르면 이 회장은 오는 27일 삼성전자 회장으로 승진한 지 2주년을 맞이한다. 전사적 위기감이 팽배해지고 있는 가운데 2주년을 겸해 언급되고 있는 ‘승어부(아버지를 능가함) 전략’에 대한 시선이 쏠리고 있다. 25일에는 고 이건희 선대회장 4주기를 맞아 삼성 계열사 사장단과 오찬이나 만찬을 할 것으로 보인다. 지난 2022년에도 추도식 참석 후 사장단과 오찬을 가졌다. 이 자리에서 이 회장은 “지금은 더 과감하고 도전적으로 나서야할 때다. 어렵고 힘들 때일수록 앞서 준비하고 실력을 키워나가야 한다”고 강조한 바 있다. 하지만 지난 2년간 삼성전자는 이렇다 할 ‘과감한 도전’을 보여주지 못했다. 인공지능(AI) 시장 확대에 대응하지 못해 고전하고 있는 모양새다. 그러면서 삼성전자는 올해 3분기에 ‘어닝쇼크’의 성적표를 받았다. 매출 79조원, 영업이익 9조1000억원을 기록했는데 주력인 반도체 디바이스솔루션(DS) 부문의 실적이 기대치에 밑돈 것으로 풀이되고 있다. 증권가에서는 삼성전자 DS 부문의 매출이 30조원 수준이고, 영업익은 4~5조원대로 추정하고 있다. 여기에 글로벌 반도체 성장이 꺾이면서 4분기 실적이 더 악화될 수 있다는 우려를 내놓고 있다.

실망한 성적표에 주가는 5만원대까지 주저앉았다. 급기야 DS 부문장인 전영현 부회장은 실적 발표 후 이례적으로 사과 메시지까지 내야 했다. 전 부회장은 당면한 위기 극복 방안으로 기술의 근원적 경쟁력 복원, 보다 철저한 미래 준비, 조직문화와 일하는 방법 혁신 3가지를 제시했다. 삼성전자가 자랑했던 초격차 경쟁력을 잃어버리면서 미래 준비에도 실패한 것을 스스로 인정하면서 나온 위기 극복 방안인 셈이다. 위기감이 고조되면서 공식석상에서 이 회장의 얼굴도 굳어지고 있다. 지난 11일 필리핀·싱가포르 출장을 마치고 귀국한 이 회장은 위기 극복과 관련된 질문에 굳은 표정으로 일관하며 침묵을 지켰다. 재계 관계자는 “이 회장이 귀국장에서 살짝 미소를 보이거나 ‘수고가 많다’는 식의 가벼운 인사말을 건넨 예년과 달리 근심이 가득했다”고 했다. 오는 11월 1일 삼성전자 창립 55주년을 맞아 ‘쇄신’을 위한 인사나 조직 개편이 예고되고 있다. 그룹 컨트롤타워의 재건 카드가 나올 수도 있다. 그동안 빠른 경영 판단을 위한 선택과 집중을 위해 컨트롤타워 부활이 거론된 바 있다. ‘컨트롤타워의 수장’ 후보로 꼽히는 정현호 사업지원TF장(부회장)은 이번 필리핀·싱가포르 출장에 동행하기도 했다.

SK하이닉스, TSMC와 격차 커져이찬희 삼성준법감시위원장은 지난 18일 준감위 정례회의에 앞서 “삼성은 현재 사면초가의 어려움 속에 놓여있다”고 평가했다. 내부뿐 아니라 삼성전자를 바라보는 외부의 시선도 달라지고 있다. 삼성은 경제 전문지 포브스 선정 '세계 최고 직장' 순위에서 그동안 1위를 유지하다 올해는 3위로 2계단 하락했다. 실적이 예전 같지 않고, 고대역폭메모리(HBM) 주도권을 놓친 데다 삼성전자의 첫 노동조합 파업 문제 등이 겹치면서 순위가 내려간 것으로 풀이되고 있다. 수치상으로도 삼성전자는 더 이상 반도체 1위 업체가 아니다. 메모리 반도체 부문에서 올해 3분기 영업이익이 SK하이닉스보다 떨어질 것으로 보인다. HBM 시장에서 우위를 점한 SK하이닉스의 3분기 영업이익은 7조원대로 전망되고 있다. 삼성전자의 4~5조원대보다 월등히 앞서는 수치다.

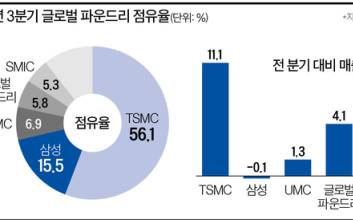

여기에 삼성전자는 아직까지 엔비디아의 HBM3E(5세대) 납품 테스트조차 통과하지 못하고 있는 상황이라 4분기에는 실적 격차가 더 벌어질 전망이다. 삼성전자는 지난 2분기에 세계 반도체 매출 1위 타이틀을 가져왔지만 1분기 만에 다시 TSMC에 내주는 게 유력하다. TSMC는 3분기 매출이 7596억900만 대만달러로 약 32조3000억원이라는 분기 기준 최고 실적을 기록했다. 삼성전자의 DS 매출 추정치는 많아야 30조원인 상황이다. TSMC도 엔비디아의 칩을 생산하며 AI 열풍에 올라선 상황이라 삼성전자의 위기감은 더욱 커지고 있다. 여기에 파운드리(반도체 위탁생산) 분야에서 1위 업체인 TSMC는 삼성전자와의 시장점유율 격차를 62.3%대 11.5%까지 벌리고 있다. 재계 관계자는 “삼성전자의 위기론은 다른 분야가 아닌 반도체에서 비롯되고 있다. 이재용 회장이 반도체 부문에서 쇄신 카드를 내놓아야 근원적인 경쟁력 회복에 다가갈 수 있을 것”이라고 말했다.

김두용 기자 k2young@edaily.co.kr

2024.10.21 07:00

![[속보]코스피, 0.16% 내린 5513.71…코스닥 1110선](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/02/PS26021300541B.jpg)

![[포토] 엔시티 드림 재민, 미세먼지 차단하기](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000026.400x280.0.jpg)

![[포토] 엔시티 드림 재민, 횡단보도는 조심히 좌우를 살피고](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000025.400x280.0.jpg)

![[포토] 엔시티 드림 재민, 오늘 미세먼지 많아요](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000029.400x280.0.jpg)

![[포토] 엔시티 드림 재민, 마스크로도 가려지지 않는 미모](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000027.400x280.0.jpg)

![[포토] 엔시티 드림 재민, 빼꼼](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000028.400x280.0.jpg)

![[포토] 아묻따밴드 조정민, 사랑스러운 볼하트](https://image.isplus.com/data/isp/image/2026/02/12/isp20260212000340.400x280.0.jpg)

![[포토] 아묻따밴드 조정민, 단아한 손가락 하트](https://image.isplus.com/data/isp/image/2026/02/12/isp20260212000339.400x280.0.jpg)

![[포토] 아묻따밴드 조정민, 밴드의 홍일점 맡았어요](https://image.isplus.com/data/isp/image/2026/02/12/isp20260212000338.400x280.0.jpg)

![[포토] 아묻따밴드 김준현, 드럼 맡았어요~](https://image.isplus.com/data/isp/image/2026/02/12/isp20260212000336.400x280.0.jpg)

![[포토] 아묻따밴드 김준현, 볼빵빵 볼하트](https://image.isplus.com/data/isp/image/2026/02/12/isp20260212000341.400x280.0.jpg)

![[포토] 아묻따밴드 김준현, 우리 밴드 짱](https://image.isplus.com/data/isp/image/2026/02/12/isp20260212000337.400x280.0.jpg)

![[포토] 아묻따밴드 전인혁, 가족들에게 하트 날릴게요](https://image.isplus.com/data/isp/image/2026/02/12/isp20260212000335.400x280.0.jpg)