실시간 뉴스

- 아이브, 정규 2집 스케줄러 공개…타이틀 곡명은 ‘블랙홀’

- 박보영, 차 안에서도 빛나는 ‘청순 교과서’ [IS하이컷]

- 박보영, 사람이 이렇게 맑아도 되나? [AI포토컷]

- "만족스럽다" 두산 입단 테스트 홀부터 일본인 투수 3명까지…'12일 전지훈련' 2군 울산, 외국인 선수 구성 완료

- ‘만약에 우리’ 건축물 모형 저작권 공방…“2차 저작권 침해 가능성” [왓IS]

- 160㎞ 던지는데 예비 선수라니…일본 WBC 대표팀, DPP에 '한국 킬러' 줄줄이

- 백승호까지 쓰러졌다…월드컵 4개월 앞두고 ‘중원 줄부상’, 고민 더 커졌다

- 박세현, 사랑 찾아왔다…‘샤이닝’ 박진영 짝사랑녀 활약

- 차서원 “‘스프링 피버’통해 한층 성장... 곱씹을 수 있는 드라마”

- ‘韓 첫 메달’ 김상겸, 유재석 만난다…“빛의 속도로 ‘유 퀴즈’ 도착”

반도체에 이어 한국의 차세대 먹거리로 주목받고 있는 전기차 배터리에 ‘K’라는 수식어가 따라붙고 있다. 국내 장비업체들과 북미와 유럽으로 동반 진출하는 등 함께 성장하며 ‘K배터리’의 위상을 높이고 있기 때문이다.

국내 1위 배터리사인 LG에너지솔루션은 지난 2021년 ‘K배터리 발전전략 보고대회’에서 2018~2020년 국산화 비율이 장비의 경우 87%로 확대됐다고 밝힌 바 있다.

당시 김동수 LG에너지솔루션 구매센터장은 “LG에너지솔루션은 소부장(소재·부품·장비) 국산화율을 점진적으로 높여나가고 있다”고 설명했다.

글로벌 무대에서 북미와 유럽을 중심으로 영역을 확장하고 있는 LG에너지솔루션은 국산 장비 업체와 함께 해외 공장을 건설하고 있다. 배터리사가 해외에 공장을 지으면 국산 장비업체도 덩달아 수출하는 효과가 나타나고 있는 셈이다.

미래에셋증권에 따르면 LG에너지솔루션이 대규모 배터리 장비를 발주할 것으로 전망하고 있다. K배터리 3사의 하반기 발주 규모가 212Gwh로 전망되는데, 이중 LG에너지솔루션의 발주 규모가 153Gwh로 72%를 차지할 것으로 보인다.

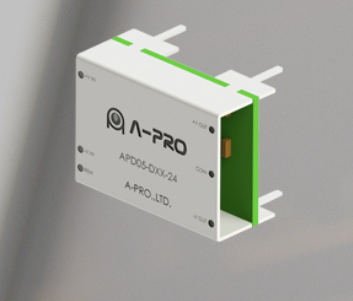

153Gwh에 대한 배터리 장비 투자 규모는 5조9000억원으로 추정되고 있다. Gwh당 장비 투자 규모가 388억원으로 추정된다. 이 같은 투자로 디이엔티와 에이프로, 씨아이에스 등의 국산 장비업체가 수혜를 입게 되는 구조다.

올해 1분기까지 이차전지 주요 장비업체들의 수주잔고도 5조7000억원에 달하고 있다. SK온의 1차 물량과 신규 셀 업체들의 양산 라인 장비 발주로 장비업체들의 수주잔고가 상승하고 있다. 배터리 3사들의 대규모 투자가 발표되면서 장비업체들의 수주잔고 상승률도 가파르게 성장하고 있다. 올해 1분기 수주잔고는 전년 동기 대비 91%나 성장했다.

미래에셋증권은 “하반기에는 LG에너지솔루션 밸류체인의 대규모 공급 계약 체결이 예정돼 있다”며 “주요 장비업체들의 이차전지 수주잔고 추이는 2024년까지 꺾이지 않을 전망”이라고 분석했다.

수율 정상화와 함께 제 자리를 찾아가고 있는 SK온의 장비업체 국산화 비중이 가장 높은 편이다. SK온의 미국법인(SKBA) 기준으로 장비업체의 국산 비중이 96%에 달하는 것으로 알려졌다.

증권가에 따르면 삼성SDI의 국내 장비업체 비중도 80%를 상회하고 있다.

반면 반도체의 경우 장비산업은 미국과 일본, 유럽 등이 과점 구도를 형성하고 있다. 2017년 세계시장 점유율 기준으로 미국 44.7%, 일본 28.2%, 네덜란드 14.1%, 한국 3.6% 점유율 순이다. 노광장비의 경우 ASML의 점유율이 무려 85%에 달하는 등 절대적이라 삼성전자와 SK하이닉스가 해외업체에 장비 확보를 위해 읍소해야 하는 현실이다.

김두용 기자 k2young@edaily.co.kr

당신이 좋아할 만한정보

AD

당신이 좋아할 만한뉴스

지금 뜨고 있는뉴스

행사&비즈니스

많이 본뉴스

![[포토] 이종원, 카리스마 넘치는 눈빛](https://image.isplus.com/data/isp/image/2026/02/11/isp20260211000324.400x280.0.jpg)

![[포토] 이종원-신예은-명재현, '디 어워즈' 사랑해 주세요~](https://image.isplus.com/data/isp/image/2026/02/11/isp20260211000322.400x280.0.jpg)

![[포토] 신예은, 아름다운 분위기](https://image.isplus.com/data/isp/image/2026/02/11/isp20260211000325.400x280.0.jpg)

![[포토] 이종원-신예은-명재현, '디 어워즈' 3MC](https://image.isplus.com/data/isp/image/2026/02/11/isp20260211000323.400x280.0.jpg)

![[포토] 엔하이픈 니키, 힙하게](https://image.isplus.com/data/isp/image/2026/02/11/isp20260211000320.400x280.0.jpg)

![[포토] 엔하이픈 제이크, 하트 받아요~](https://image.isplus.com/data/isp/image/2026/02/11/isp20260211000318.400x280.0.jpg)

![[포토] 엔하이픈 희승, 시크한 프린스](https://image.isplus.com/data/isp/image/2026/02/11/isp20260211000319.400x280.0.jpg)

![[포토] 엔하이픈 선우, 사랑해요](https://image.isplus.com/data/isp/image/2026/02/11/isp20260211000317.400x280.0.jpg)

![[포토] 엔하이픈 제이, 수줍](https://image.isplus.com/data/isp/image/2026/02/11/isp20260211000316.400x280.0.jpg)

![[포토] 엔하이픈 정원, 카리스마 넘치는 미소](https://image.isplus.com/data/isp/image/2026/02/11/isp20260211000315.400x280.0.jpg)

![[포토] 엔하이픈, 엔진~ 우리 왔어요~](https://image.isplus.com/data/isp/image/2026/02/11/isp20260211000321.400x280.0.jpg)

![[포토] 엔시티 위시 유우시, 힐끗](https://image.isplus.com/data/isp/image/2026/02/11/isp20260211000311.400x280.0.jpg)