금융·보험·재테크

7월부터 씨티은행 '고객 뺏기' 스타트…국민이냐, 토스냐, 우리냐

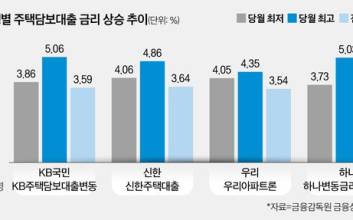

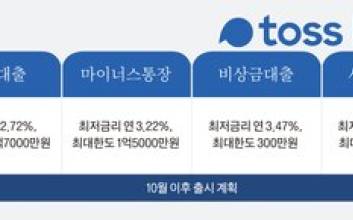

한국씨티은행의 소비자금융 부문 단계적 폐지에 따라 다음 달부터 소비자들은 본격적인 개인신용대출 대환 수순을 밟게 될 전망이다. 이 규모만 8조원이다. 이에 시중은행은 물론 인터넷전문은행들도 대환 대출 고객에 눈독을 들이고 있다. 우대금리를 적용해주고 수수료 면제 등 혜택을 전면에 내세워 고객 확보에 적극적인 모습이다. 26일 우리은행은 씨티은행을 이용하고 있는 고객의 원활한 대출 갈아타기(대환)를 위한 특화 상품 ‘우리 씨티 대환 신용대출’을 오는 7월 1일 출시한다고 밝혔다. 씨티은행에서 사용하고 있는 신용대출을 대환하기 위한 전용 신상품으로, 최대 1.5%포인트(p) 우대금리를 제공한다. 이에 따라 최저 연 3% 초반 수준으로 대출 이용이 가능할 전망이다. 특히 우리은행 대출을 미보유한 고객이 대환을 신청할 경우 1%p가 우대된다. 대출한도는 씨티은행 대출을 갈아타기에 무리가 없도록 대환금액 범위 내에서 연 소득의 최대 230%까지 부여한다. 최대 3억원까지다. 올해 말까지는 대출을 받은 고객에게 중도상환해약금과 인지세를 100% 면제하는 혜택도 준다. 우리은행 관계자는 “씨티은행을 이용하신 고객이 불편함 없이 주거래은행을 우리은행으로 변경할 수 있도록 다양한 방안을 준비 중”이라고 말했다. 우리은행은 일찍부터 씨티은행의 대환 대출을 위한 준비를 해왔다. 앞서 13명의 씨티은행 출신 프라이빗뱅커(PB)를 영입하고, 씨티은행의 고액자산가 유치를 위한 전략을 짜 온 것이다. 하지만 우리은행은 씨티은행의 대환 제휴사에 선정되지 못했다. 앞서 씨티은행의 대환 제휴사는 KB국민은행과 토스뱅크가 선정된 바 있다. 지난 23일 씨티은행은 소비자금융 업무의 단계적 폐지에 맞춰 오는 7월 1일부터 개인신용대출 대환 제휴 프로그램을 시행한다고 밝혔다. 제휴 프로그램을 이용하면 대환 제휴사인 국민은행과 토스뱅크를 통해 금리 우대는 물론 중도상환수수료·대환대출 금액에 따른 인지세 면제 등 혜택을 받을 수 있다. 이에 따라 국민은행은 대환 전 대출 금리 대비 최대 0.4%p의 우대금리를 지원하기로 했다. 웰컴 우대금리 0.2%p는 별도 조건 없이 일괄 적용된다. 더불어 국민은행 자체 신용평가 결과 6등급 이내 고객에게는 우대금리 최대 0.2%p가 추가 적용된다. 또 대환 시 발생하는 인지세는 은행이 전액 부담하며, 대출 기간에 상환 시 발생하는 중도상환수수료 역시 면제해 준다. 토스뱅크는 조건 없이 전 고객에게 0.3%p 금리 할인 혜택을 제공하기로 했다. 예를 들어 씨티은행에서 연 3.5% 금리로 대출을 받은 고객이 토스뱅크로 대환 대출을 하면 연 3.2% 금리로 떨어지게 된다. 토스뱅크는 대환 시 5000만원 이상 대출을 받을 경우에만 고객이 부담해야 하는 인지세를 전액 부담하기로 했다. 대출 기간 중 중도 상환 시 발생하는 수수료는 면제해 준다. 아직 씨티은행을 겨냥한 대환 대출 상품을 내놓지 않은 시중은행들도 관련 상품을 내놓을 것으로 보인다. 신한은행은 7월 중 우대 금리 등 혜택을 담은 씨티은행 고객 대환 전용상품 출시를 준비 중이다. 신한은행은 타 은행과 비슷한 내용에 더해 대여금고를 갈아타면 임차보증금과 수수료를 면제하는 혜택도 담을 것으로 보인다. 이 밖에도 씨티은행 출신의 PB를 영입한 SC제일은행 역시 씨티은행의 고액자산가 유치를 준비 중으로 알려졌다. 국민은행 관계자는 "대환 대출 제휴사는 직접 씨티은행과 소통하는 부분이 있기 때문에 빠른 정보 전달이 가능한 면이 있을 것"이라고 말했다. 권지예 기자 kwonjiye@edaily.co.kr

2022.06.27 07:00

![[포토]채수빈, 호기심 발동!](https://image.isplus.com/data/isp/image/2026/02/01/isp20260201000212.400x280.0.jpg)

![[포토]채수빈, 작은 얼굴에 '도대체 몇등신이야?"](https://image.isplus.com/data/isp/image/2026/02/01/isp20260201000211.400x280.0.jpg)

![[포토]채수빈, 미소로 주위를 밝히는 마법 시전](https://image.isplus.com/data/isp/image/2026/02/01/isp20260201000207.400x280.0.jpg)

![[포토]채수빈, 수줍은 미소](https://image.isplus.com/data/isp/image/2026/02/01/isp20260201000206.400x280.0.jpg)

![[포토]채수빈, 눈빛만으로 '분위기 여신'](https://image.isplus.com/data/isp/image/2026/02/01/isp20260201000204.400x280.0.jpg)

![[포토]채수빈, 현실감 떨어지는 비율](https://image.isplus.com/data/isp/image/2026/02/01/isp20260201000203.400x280.0.jpg)

![[포토]채수빈, 청순함 가득 담아 '하트'](https://image.isplus.com/data/isp/image/2026/02/01/isp20260201000202.400x280.0.jpg)

![[포토]채수빈, 오늘은 하트 요정](https://image.isplus.com/data/isp/image/2026/02/01/isp20260201000201.400x280.0.jpg)

![[포토]채수빈, 하트 더하기 애교](https://image.isplus.com/data/isp/image/2026/02/01/isp20260201000200.400x280.0.jpg)

![[포토]채수빈, 팬들 선물에 함박미소](https://image.isplus.com/data/isp/image/2026/02/01/isp20260201000199.400x280.0.jpg)

![[포토]채수빈, 청순 하트](https://image.isplus.com/data/isp/image/2026/02/01/isp20260201000198.400x280.0.jpg)

![[포토]이주빈, 날씨만큼 화사한 출국길](https://image.isplus.com/data/isp/image/2026/02/01/isp20260201000182.400x280.0.jpg)