산업

현대차, 대기업 중 주식기준보상 규모 1위...2위 네이버 3위 셀트리온

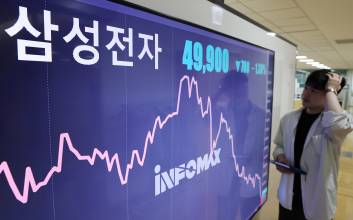

현대자동차가 국내 대기업 중 임직원에게 부여한 주식기준보상 규모가 가장 컸다. 6일 기업데이터연구소 CEO스코어에 따르면 시가총액 상위 500대 기업 중 주식기준보상 내역이 있는 167곳을 대상으로 조사한 결과, 2022년 1월부터 올해 6월까지 주식기준보상 부여 규모는 총 4조4360억원으로 집계됐다.주식기준보상은 임직원에게 성과 보상 등을 목적으로 주식을 지급하는 것을 말한다. 행사 기간에 정해진 행사가격으로 주식을 매수할 수 있도록 부여한 주식매수선택권과 회사 주식을 임직원에게 직접 무상으로 교부하는 스톡그랜트, 양도제한 조건부 주식보상(RSA)·양도제한 조건부 주식지급(RSU), 성과조건부 주식(PSU) 등이 있다.해당 기간 조사 대상 중 대기업집단 상장사 59곳의 주식기준보상 누적 규모는 3조5662억원으로 집계됐다.스톡그랜트와 RSU, PSU 등 주식매수선택권 외 주식기준보상 규모가 1조6295억원(45.7%)이었다. 대기업집단 외 상장사(108곳)가 부여한 주식기준보상 규모는 8697억원이다. 이중 주식매수선택권 규모가 6109억원(70.2%)으로 가장 많았다.기업별로 보면 주식기준보상 규모가 가장 큰 곳은 현대차였다. 현대차는 최근 2년6개월 동안 임직원에게 4975억원 규모의 주식보상을 부여한 것으로 조사됐다.현대차는 매년 하반기 임금협상에 따른 주식을 지급하는데 2023년 상반기에는 특별성과금으로 주식을 지급했다. 올해 9월에는 2024년 임금협상에 따른 역대 최대인 5061억원 규모의 주식도 지급한 것으로 나타났다.

네이버는 같은 기간 임직원에게 3321억원(올해 상반기 RSU 부여분 제외) 규모의 주식 보상을 부여해 2위에 올랐다.이어 셀트리온(3222억원), 기아(2698억원), SK하이닉스(2442억원), SK이노베이션(2436억원) 등의 순으로 나타났다.조사 기간 주식기준보상 규모 상위 20곳 중 19곳은 대기업집단 계열사였다. SK그룹 계열사 4곳, 현대차그룹 계열사 3곳, 한화그룹 계열사 3곳 등이다.현대엘리베이터(499억원)는 유일하게 대기업집단 외 기업에 이름을 올렸다. 현대엘리베이터는 지난해 11월 2.97% 규모의 자사주를 우리사주조합에 처분했다.김두용 기자 k2young@edaily.co.kr

2024.11.06 09:47

![[PC&MOBILE-리뉴얼] 행사&비즈니스7 (300x80) KGMA](https://image.isplus.com/data/isp/upload/save/banner/isp17234480953306.600.0.jpg)

![[포토] 박신혜, 여신의 아우라](https://image.isplus.com/data/isp/image/2024/11/22/isp20241122000192.400x280.0.jpg)

![[포토] 박신혜, 시크함 가득](https://image.isplus.com/data/isp/image/2024/11/22/isp20241122000193.400x280.0.jpg)

![[포토] 박신혜, 요정이 걸어오네](https://image.isplus.com/data/isp/image/2024/11/22/isp20241122000190.400x280.0.jpg)

![[포토] 박신혜, 자신감 가득 워킹](https://image.isplus.com/data/isp/image/2024/11/22/isp20241122000191.400x280.0.jpg)

![[포토] 지진희, 여전히 멋진 미모](https://image.isplus.com/data/isp/image/2024/11/22/isp20241122000188.400x280.0.jpg)

![[포토] 지진희, 훈훈해](https://image.isplus.com/data/isp/image/2024/11/22/isp20241122000189.400x280.0.jpg)

![[포토] 안성재, 부드러운 카리스마](https://image.isplus.com/data/isp/image/2024/11/22/isp20241122000185.400x280.0.jpg)

![[포토] 안성재, 이븐하게 익은 자신감](https://image.isplus.com/data/isp/image/2024/11/22/isp20241122000187.400x280.0.jpg)

![[포토] 아이린, 기분 좋은 아우라](https://image.isplus.com/data/isp/image/2024/11/22/isp20241122000184.400x280.0.jpg)

![[포토] 멋지게 포즈 취하는 안성재](https://image.isplus.com/data/isp/image/2024/11/22/isp20241122000186.400x280.0.jpg)

![[포토] 아이린, 금빛 아우라](https://image.isplus.com/data/isp/image/2024/11/22/isp20241122000183.400x280.0.jpg)

![[포토] 차은우, 어디서 종 소리가 들려](https://image.isplus.com/data/isp/image/2024/11/22/isp20241122000181.400x280.0.jpg)