실시간 뉴스

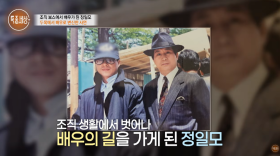

- 정일모, ‘조폭 두목’→배우 재기했지만…“이혼 3번, 아들과 절연” (특종세상)

- K팝 인기 남가수, 2022년생 혼외자 존재…”금전적 지원”

- '여자축구 대표팀 비즈니스석 요구?' 지소연, "단순 편의 아닌 최소한의 처우 나아지기 바란 것"

- 이서준, 7년 연인과 결혼…‘절친’ 이상이 “남창희와 같은 날” 재조명

- 흥행 질주‘왕사남’, 설연휴 평균 46만명씩 추가…李 관람 효과도 ‘톡톡’ [왓IS]

- '내란 우두머리' 혐의 성립 윤석열, 무기징역 선고

- 황희찬 누나 황희정, 입 열었다…“단연코 갑질 없어, 악의적 음해 법적 조치” [전문]

- MBC, 尹 1심 무기징역에.. 오늘(19일) ‘100분 토론’ 긴급 편성 [왓IS]

- 일본의 차세대 MCN ‘나하토’, 한국 PICK&COLONY(서이코퍼레이션)와 전략적 업무협약 체결

- 결승 안 뛴 이소연, 먼저 시상대 올라간 감동의 이유는? [2026 밀라노]

경제

현산 아시아나 재실사 요청에 산업은행 "진정성 없다" 거부

등록2020.08.03 17:47

최대현 산업은행 기업금융부문 부행장은 3일 온라인 기자 간담회에서 “12주간의 재실사를 서면으로 요청한 것은 인수 진정성은 없으면서 단지 거래 종결을 지연하고자 하는 의도가 아닌지 판단하고 있다"고 말했다.

현산이 지난달 26일 보도자료를 통해 매각 주체인 금호산업과 채권단에 '아시아나항공 재실사를 12주간 해야 한다'고 요구한 데 따른 채권단의 답이었다. 최 부행장은 "금호산업에 따르면 현산이 인수·합병(M&A) 과정 동안 7주간 충분한 실사와 6개월 인수 활동에도 통상적인 M&A 절차를 넘어서는 과도한 요구를 하고 있다"고 강조했다.

그는 "수많은 M&A를 경험했지만 당사자 면담 자체가 조건인 경우는 처음"이라며 "현산이 계속 기본적인 대면 협상에도 응하지 않고 인수 진정성에 대한 진전된 행위를 보이지 않는다면 인수 무산이 현재로선 불가피하다"고 강조했다. 다만 "인수가 전제된다면 인수 후 영업 환경 분석 및 재무구조 분석을 위한 제한적인 범위에서 논의가 가능하다"고 덧붙였다.

산은은 또 지난달 러시아를 끝으로 해외 기업결합신고가 끝나 거래 종결을 위한 선행 요건이 충족된 만큼 이달 12일부터는 금호산업이 계약 해제권을 갖는다는 입장을 분명히 했다. 산업은행은 플랜B도 준비 중이다. 최 부행장은 "매각이 무산될 때 아시아나항공의 영업이 정상화될 수 있도록 시장 안정 도모 및 유동성 지원, 영구채의 주식 전환을 통한 채권단 주도의 경영 관리 방안을 마련하고 있다"며 "경영 안정화 후 자회사 처리, 분리 매각 등은 시장 상황을 고려해 적극적으로 고려할 것"이라고 말했다.

한편 현대산업개발은 산은의 재실사 요청 거부와 관련해 아직까지 공식입장을 내놓지 않았다.

김두용 기자 kim.duyong@joongang.co.kr

당신이 좋아할 만한정보

AD

당신이 좋아할 만한뉴스

지금 뜨고 있는뉴스

행사&비즈니스

많이 본뉴스

![[포토]이미숙, 등장부터 근사하게](https://image.isplus.com/data/isp/image/2026/02/19/isp20260219000305.400x280.0.jpg)

![[포토]이미숙, 반가워요!](https://image.isplus.com/data/isp/image/2026/02/19/isp20260219000304.400x280.0.jpg)

![[포토]강석우, 꽃할배의 러블리하트](https://image.isplus.com/data/isp/image/2026/02/19/isp20260219000303.400x280.0.jpg)

![[포토]강석우, 첫 하트포즈입니다](https://image.isplus.com/data/isp/image/2026/02/19/isp20260219000302.400x280.0.jpg)

![[포토]한지현, 둘째딸도 사랑해주세요](https://image.isplus.com/data/isp/image/2026/02/19/isp20260219000300.400x280.0.jpg)

![[포토]오예주, 막내의 사랑스러운 포즈](https://image.isplus.com/data/isp/image/2026/02/19/isp20260219000299.400x280.0.jpg)

![[포토]오예주, 발랄하고 풋풋하게](https://image.isplus.com/data/isp/image/2026/02/19/isp20260219000296.400x280.0.jpg)

![[포토]'찬란한 너의 계절에' 화기애애한 제작발표회 현장](https://image.isplus.com/data/isp/image/2026/02/19/isp20260219000295.400x280.0.jpg)

![[포토]강석우, 따뜻함 묻어나는 미소](https://image.isplus.com/data/isp/image/2026/02/19/isp20260219000294.400x280.0.jpg)

![[포토]취재진 질문에 답하는 이미숙](https://image.isplus.com/data/isp/image/2026/02/19/isp20260219000293.400x280.0.jpg)

![[포토]채종협, 찬에겐 멜로라기보단 성장드라마](https://image.isplus.com/data/isp/image/2026/02/19/isp20260219000291.400x280.0.jpg)

![[포토]이성경-채종협, 여러분의 봄을 책임질게요](https://image.isplus.com/data/isp/image/2026/02/19/isp20260219000290.400x280.0.jpg)