실시간 뉴스

- “다 스트라이크네?” 두산의 이치로, 역시 정교하다 [IS 시드니]

- 1티어 기자 확인! 이강인(25·PSG) 잔류 유력→구단, 겨울 이적시장 사실상 마감 '쾅'

- “충격 또 충격!” WBC 세계 대표 선수, 김태균은 빠지고 다르빗슈는 포함 왜?

- [TVis] “집이 다 금빛”... 정선아, 김준수와 초고속 계약 비하인드 (라스)

- [TVis] 현주엽 “논란 이후 가족 모두 약 복용... 子는 안 좋은 생각도” (아빠하고 나하고)

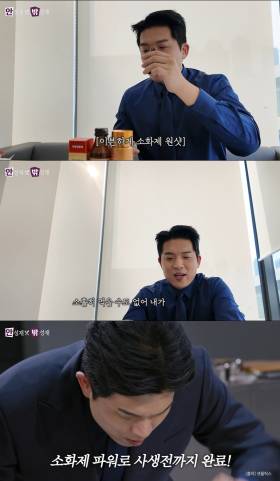

- 안성재, ‘흑백2’ 심사 전 소화제 복용... “안 먹을 수 없어”

- 송민규♥곽민선, 결혼식 비하인드 공개.. 조규성 → 이승우 등 총출동 (조선의 사랑꾼)

- [TVis] “돈 엄청 많으면서 없는 척”... 추성훈, 김동현 행태 폭로 (유퀴즈)

- 옥주현, 캐스팅 독점 논란 타격無... 죄수복 입고 장난 [IS하이컷]

- [영상] 칸야위 송무앙- 듀 지라왓, ‘태국을 넘어 세계로’….볼수록 빠져드는 독보적 매력

기업들의 ‘관세 셈법’이 복잡해지고 있다. ‘트럼프 관세’의 변동성으로 인해 혼란이 가중되고 있는 가운데 울며 겨자먹기식의 미국 투자를 고려하고 있는 형국이다. 미국 현지 생산을 위해 경쟁자와 손을 잡는 ‘오월동주’ 전략도 나오고 있다.

철강업계 1·2위 이례적 ‘맞손’

21일 업계에 따르면 자동차와 철강업계 등은 세계 최대 시장으로 꼽히는 미국 현지 생산체제 확대에 심혈을 기울이고 있다.

이날 ‘트럼프 관세’ 대응책의 일환으로 현대차그룹과 포스코그룹의 ‘빅딜’이 성사됐다. 현대차그룹의 자회사 현대제철이 설립하는 신규 제철소에 포스코가 지분 투자를 결정한 것이다. 포스코홀딩스는 21일 체결한 ‘철강 및 이차전지 분야의 상호 협력을 위한 양해각서(MOU)’를 통해 현대제철의 지분 투자를 공식화했다.

현대제철은 오는 2029년 생산을 목표로 미국 루이지애나주에 제철소를 설립할 계획이다. 자동차 강판에 특화한 이 제철소는 연간 270만톤(t) 생산 규모를 갖출 예정이다.

현대차그룹은 58억 달러(약 8조5000억원)에 달하는 전기로 제철소 투자금 가운데 절반을 외부에서 충당하려는 계획을 세웠고, 포스코 등이 후보군으로 꼽혀왔다. 마침 북미 생산 거점 마련이 절실해진 포스코와 이해관계가 맞아떨어지면서 ‘동업자’가 됐다. 포스코의 구체적인 지분 투자 규모는 아직 정해지지 않았다.

철강업계 1·2위 포스코와 현대제철이 전격적인 동업 결정은 매우 이례적이다. 철강산업이 ‘트럼프 관세’로 인해 절체절명의 위기를 맞았다는 방증이기도 하다. 중국의 공급과잉과 ‘트럼프 통상 압박’ 등의 녹록지 않은 외부 환경에 대처하기 위해 1·2위 기업이 대승적인 차원에서 함께 손을 잡은 것으로 풀이되고 있다.

철강업계 관계자는 “트럼프 행정부의 정책과 글로벌 환경 등을 살펴봤을 때 미국 현지에 쇳물을 생산하는 방향으로 정리가 되고 있다. 포스코 입장에서 현대제철소의 지분 투자와 상공정(고로나 전기로를 통해 철광석을 녹여 반제품을 만드는 공정) 투자 등 다양한 생산 루트를 고려한 것으로 알고 있다”고 말했다.

글로벌 경제블록화 및 급변하는 통상환경 아래 탄소저감 철강 및 이차전지 시장에서 시너지 효과가 기대되기도 한다. 포스코는 이번 MOU를 통해 글로벌 최고 수준의 미래 모빌리티용 강재와 이차전지소재의 공급자로 자리매김할 수 있는 기회를 잡았다.

포스코는 전기로 제철소 지분 투자로 지난 10여년간 보호무역장벽으로 제한됐던 북미 철강시장 진출의 교두보를 확보할 전망이다. 또 미국과 멕시코 지역에 원활한 소재를 공급할 수 있어 유연한 글로벌 생산 및 판매체제를 갖출 수 있게 됐다. 포스코는 현재 멕시코 자동차강판 공장을 비롯해 북미 지역에 철강가공센터를 운영하며 다양한 완성차사 고객을 보유하고 있다.

이번 전략적 제휴는 장인화 포스코그룹 회장이 중점적으로 추진해 온 ‘완결형 현지화 전략’에 힘을 실어줄 것으로 보인다.

이날 MOU 체결식에 참석한 이주태 포스코홀딩스 미래전략본부장은 “양사의 시너지를 바탕으로 글로벌 통상압박과 패러다임 변화에 철강과 이차전지소재 등 그룹사업 전반에 걸쳐 지속성장할 수 있는 해법을 찾을 수 있을 것”이라고 밝혔다.

현대차그룹은 이미 도널드 트럼프 대통령의 환대 속에 210억 달러(약 31조원) 규모의 대미 투자 계획을 발표한 바 있다. 여기에는 현대제철의 현지 생산 공장 설립 계획도 포함돼 있다. 특히 현대차그룹은 트럼프 2기 행정부 들어 한국 주요 기업 중 처음으로 대미 신규 투자 계획을 발표하는 등 ‘트럼프 관세’에 발 빠르게 대처하고 있다.

현대차그룹은 미국 시장의 매출 비중이 가장 크다. 현대차·기아는 지난해 미국에서 역대 최대인 170만8293대를 판매했다. 현대차그룹의 글로벌 매출 중 미국 시장의 비중은 25% 수준으로 확대됐다. 한미자유무역협정(FTA)에 따라 100만대 정도를 무관세로 미국으로 수출해 왔는데 상호관세 부과로 민감하게 반응하고 있다. 현지 생산능력을 최대한 끌어올리더라도 50만~70만대는 관세 영향권에 남아있는 상황이다.

시나리오별 ‘스윙 생산’ 대비

‘트럼프 관세’와 관련해 오는 24일 개최되는 한미 장관급 통상 협의에 기업들의 시선이 쏠리고 있다. 최상목 부총리와 안덕근 산업통상자원부 장관, 스콧 베선트 재무부 장관과 USTR(미국무역대표부) 대표가 ‘한미 2+2 통상 협의’에 나선다. 양국의 통상 장관끼리 개별 협의도 진행될 것으로 보여 관세 협상의 중요한 출발점이 될 것으로 보인다.

기업들은 ‘한미 통상 협의’ 결과를 예의주시하며 대응책을 마련한다는 계획이다. 특히 LG전자는 글로벌 시장에서 미국 매출 비중이 높기 때문에 관세와 관련한 다양한 시나리오를 검토하고 있다. LG전자는 지난해 전체 매출 87조7282억원 중 25%에 해당하는 22조8959억원을 미국 시장에서 올렸다.

LG전자는 지난해 말부터 전사 차원의 플레이북 태스크포스(TF)를 운영하며 관세에 따른 생산 증설과 생산지 이전 등을 검토하는 것으로 알려졌다. LG전자는 관세 대응의 일환으로 최근 미국 테네시 가전공장 인근에 대규모 창고 조성을 위한 절차에 돌입했다. 창고동 건물 건설 인허가를 신청하며 만약의 사태에 대비하고 있다.

조주완 LG전자 최고경영자(CEO)는 지난달 정기 주주총회에서 “멕시코에 관세가 부과되기 시작하면 마지막 방안으로 미국 테네시 공장에서 냉장고, 오븐 등을 다 생산할 수 있도록 부지를 다 준비해놨다”고 밝히기도 했다.

현재 LG전자는 관세 시나리오에 따른 ‘스윙 생산(생산지 조정)’을 검토 중이다. 기존에 고려했던 베트남과 인도네시아 등 글로벌 생산 증설 계획을 일단 보류한 상태다. 각국별 최종적인 미국 관세 합의 상황을 보고 움직인다는 계산이다. 관세 셈법에 따라 미국 테네시 공장의 생산 증대도 고려하고 있다.

LG전자 관계자는 “관세 변동성이 매우 심한 상황이라 생산시설 증대와 관련한 투자는 쉽게 결정하기 어려운 게 사실이다. 미국의 경우 동남아 등 다른 국가와 비교해 물류, 인건비, 인프라 비용 등이 많이 투입되기 때문에 단순히 상호관세만으로 투자를 확대할 수 없는 상황”이라고 설명했다.

김두용 기자 k2young@edaily.co.kr

당신이 좋아할 만한정보

AD

당신이 좋아할 만한뉴스

지금 뜨고 있는뉴스

행사&비즈니스

많이 본뉴스

![[마켓인]시동 건 국민성장펀드...150조 정책자금에 PEF 관심집중](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/01/PS26012801718T.jpg)

![[포토]질의응답하는 진세연](https://image.isplus.com/data/isp/image/2026/01/28/isp20260128000232.400x280.0.jpg)

![[포토]취재진 질문에 답하는 박기웅](https://image.isplus.com/data/isp/image/2026/01/28/isp20260128000231.400x280.0.jpg)

![[포토]유호정, 김승수와의 케미? 남편 이재룡도 응원해](https://image.isplus.com/data/isp/image/2026/01/28/isp20260128000230.400x280.0.jpg)

![[포토]김승수, 가짜뉴스는 잊어주세요](https://image.isplus.com/data/isp/image/2026/01/28/isp20260128000229.400x280.0.jpg)

![[포토]김형묵, 웃음도 감동도 다 드려요](https://image.isplus.com/data/isp/image/2026/01/28/isp20260128000228.400x280.0.jpg)

![[포토]작품 소개하는 소이현](https://image.isplus.com/data/isp/image/2026/01/28/isp20260128000225.400x280.0.jpg)

![[포토]진세연, 하트 더하기 꿀미소](https://image.isplus.com/data/isp/image/2026/01/28/isp20260128000223.400x280.0.jpg)

![[포토]박기웅, 멋진 드라마 보여드릴게요](https://image.isplus.com/data/isp/image/2026/01/28/isp20260128000222.400x280.0.jpg)

![[포토]박기웅, 하트는 어색해](https://image.isplus.com/data/isp/image/2026/01/28/isp20260128000221.400x280.0.jpg)

![[포토]유호정, 오랜만에 주말드라마로 인사드려요](https://image.isplus.com/data/isp/image/2026/01/28/isp20260128000220.400x280.0.jpg)

![[포토]유호정, 슈트로 근사하게](https://image.isplus.com/data/isp/image/2026/01/28/isp20260128000217.400x280.0.jpg)

![[포토]김승수, 꽃중년의 수줍은 하트](https://image.isplus.com/data/isp/image/2026/01/28/isp20260128000215.400x280.0.jpg)