금융·보험·재테크

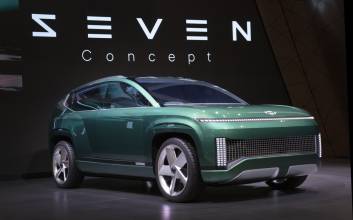

현대차 주가, 유휴 자산 정리하면 50만원까지 뛴다고?

현대차에 기업 밸류업 프로그램을 적용하면 50만원까지 주가가 뛸 수 있다는 분석이 나왔다. 한국기업거버넌스포럼(이하 포럼)은 5일 여의도 국제금융센터(IFC)에서 신년 기자간담회를 열고 기업 밸류업 프로그램을 제시할 예정이다. 2019년 설립된 포럼은 기업의 지배구조 개선을 통해 자본시장 선진화를 추구하는 단체로, 금융투자업계와 법조계·학계 인사 90여명을 회원으로 두고 있다.포럼은 "'코리아 디스카운트(한국증시 저평가)'의 주범은 상장사이며 기업들이 결자해지해야 한다"며 "대기업의 저항이 예상되지만 상장사 스스로 반성하고 해결할 필요가 있다"고 강조했다.현대차의 경우 이사회가 재무상태표에서 유휴 자산이 많은 사실을 간과하고 있으며, 이 부분을 해결하면 시장의 신뢰를 받아 현재 22만원대 주가(보통주 기준)가 50만원까지 튀어 오를 수 있다고 주장했다.구체적으로는 보유 현금 19조원 가운데 8조원을 투입해 우선주를 매입·소각하고, 일반주주의 의사에 반하는 삼성동 부지 매각을 추진하면 유입 자금으로 미래 모빌리티에 10조원 이상 투자할 수 있다는 분석이다.삼성전자는 현금 92조원 중 50조원을 투입해 우선주를 100% 매입하고, 이 중 20조원어치를 즉시 소각해 주주환원에 사용한 뒤 나머지 30조원어치는 미국 뉴욕 증시에 주식예탁증서(ADR)로 상장할 것을 권고했다.또 향후 순이익의 30∼50%를 주주환원에 쓸 것을 약속하고 대만 TSMC처럼 이사회를 글로벌 인사로 채운다면 현재 PBR 1.4배는 2.2배로 뛰어 주가는 13만원 이상도 가능하다고 분석했다.포럼은 한국 증시 저평가 문제는 일본과 매우 유사하다고 지적했다. 상장사들이 손익계산서에 과도하게 집착하고 재무상태표를 방치해 현금과 투자자산, 부동산을 과다하게 보유하고 있다는 것이다.이달 안으로 금융당국이 일본 사례를 본떠 발표할 예정인 기업 밸류업 프로그램은 주가순자산비율(PBR), 자기자본이익률(ROE) 등 상장사의 주요 투자지표 비교공시 시행, 기업가치 개선 계획 공표 권고, 기업가치 개선 우수기업으로 구성된 상장지수펀드(ETF) 도입 등이 포함될 것으로 알려졌다.김두용 기자 k2young@edaily.co.kr

2024.02.05 09:57

![[포토] 인사말 하는 이승훈](https://image.isplus.com/data/isp/image/2026/02/27/isp20260227000133.400x280.0.jpg)

![[포토] 인사말 하는 빠니보틀](https://image.isplus.com/data/isp/image/2026/02/27/isp20260227000132.400x280.0.jpg)

![[포토] 인사말 하는 김무열](https://image.isplus.com/data/isp/image/2026/02/27/isp20260227000131.400x280.0.jpg)

![[포토] 인사말 하는 비](https://image.isplus.com/data/isp/image/2026/02/27/isp20260227000130.400x280.0.jpg)

![[포토] '크레이지 투어', 꼭 본방사수 부탁드려요~](https://image.isplus.com/data/isp/image/2026/02/27/isp20260227000129.400x280.0.jpg)

![[포토] '크레이지 투어', 화이팅](https://image.isplus.com/data/isp/image/2026/02/27/isp20260227000128.400x280.0.jpg)

![[포토] '크레이지 투어', 기대해도 좋아요](https://image.isplus.com/data/isp/image/2026/02/27/isp20260227000125.400x280.0.jpg)

![[포토] '크레이지 투어', 색다른 조합](https://image.isplus.com/data/isp/image/2026/02/27/isp20260227000126.400x280.0.jpg)

![[포토] '크레이지 투어', 네 남자의 케미 기대해 주세요](https://image.isplus.com/data/isp/image/2026/02/27/isp20260227000127.400x280.0.jpg)

![[포토] '크레이지 투어' 연출한 송가희 PD](https://image.isplus.com/data/isp/image/2026/02/27/isp20260227000123.400x280.0.jpg)

![[포토] '크레이지 투어' 연출한 오동인 PD](https://image.isplus.com/data/isp/image/2026/02/27/isp20260227000124.400x280.0.jpg)

![[포토] '깡' 포즈 취하는 이승훈, '지훈이 형 보고 있어요?'](https://image.isplus.com/data/isp/image/2026/02/27/isp20260227000118.400x280.0.jpg)