경제

코로나 불안에도 새 얼굴 찾은 우리카드…김정기 내정자, 정원재 명성 이을까

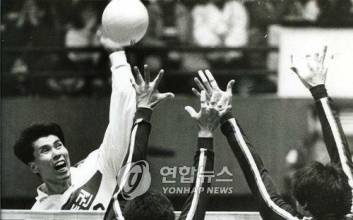

코로나19 등으로 불안정한 시장 상황으로 대부분의 금융사가 '안정'을 추구하며 CEO 연임을 이어가고 있는 가운데, 우리카드는 수장이 바뀌며 변화를 맞게 됐다. '카드의 정석' 신화를 쓴 우리카드 정원재 대표를 이어 김정기 현 우리금융지주 부사장이 내정되면서 정 대표만큼의 기지를 발휘할 수 있을지 기대 반, 걱정 반인 분위기다. 21일 카드업계에 따르면 정원재 대표는 이달 말을 끝으로 우리카드 수장으로서 임기가 끝난다. 우리금융지주는 지난 18일 자회사대표이사후보추천위원회를 열고 정 대표의 뒤를 이을 내정자로 김정기 우리금융지주 사업관리부문 부사장을 추천했다. 이로써 김 내정자는 코로나19 여파에도 성장세를 보인 우리카드를 내년에는 더 성장시켜야 하는 책임을 짊어지게 됐다. 올해 우리카드 3분기 순이익은 1074억원으로 전년보다 13.29% 증가했다. 자산 규모도 성장해 3분기 총자산은 10조8000억원으로 작년 3분기 10조3000억원에서 5000억원가량 늘었다. 또 연체율도 0.99%로 1% 미만을 기록해 건전성 면에서도 선방했다. 이런 우리카드 성장 견인 배경에는 정원재 대표가 만든 '카드의 정석' 시리즈가 주효했다는 평가가 나온다. 카드의 정석 시리즈는 정 사장이 2018년 취임 후 힘을 쏟아 온 대표작으로, 일명 '사장님 카드'로 불리면서 현재까지 업계 최단 기간, 최다 발급 실적을 내고 있다. 발급량은 출시 2년 7개월 만에 800만좌를 돌파했고, 12월 한국기업평판연구소의 신용카드 브랜드평판 빅데이터 분석결과에서 우리카드가 1위를 차지했다. 업계 관계자는 "카드의 정석이라는 브랜드 인지도가 높아진 건 확실하다"고 말했다. 정 대표의 바통을 이어받는 김정기 내정자는 풀어나가야 할 과제가 많다. 가장 먼저 카드의 정석의 명성을 이어가야 하고, 카드사들의 치열한 자동차 금융 경쟁 속에서도 두각을 나타내 온 우리카드의 자동차 금융 규모도 키워야 한다. 우리카드의 자동차 금융은 지난해 하반기를 기점으로 가파른 성장세를 보여 왔다. 지난해 하반기 자체 브랜드 ‘카정석오토’를 출시하는 등 본격적으로 자동차 금융 영업 확대에 나섰고, 6월 말 6457억원이었던 자동차할부금융자산은 6개월 만에 7508억원으로 16.28% 증가했다. 이에 올해는 오프라인 영업 강화에 나서기도 했다. 여기에 지난 10일 우리금융의 계열사로 공식 편입된 아주캐피탈이 우리카드 자동차 금융부문의 성장에 도움을 줄 것이라는 기대감이 나오면서, 김 내정자가 이를 어떻게 이끌고 나갈지도 관심이다. 업계에서는 김 내정자가 지주에서 자산관리총괄, 글로벌총괄 등 5개 부서가 속해 있는 사업관리부문이라는 거대한 핵심 조직을 이끈 만큼 성격이 전혀 다른 부문들의 시너지를 모색해 새로운 성장동력 발굴에 나설 것이라는 전망이 나온다. 김정기 내정자는 우리은행 개인고객본부 영업본부장 대우에서 대외협력단 상무, 업무지원그룹 상무, 기업그룹 부행장, 영업지원부문장 겸 HR그룹 부행장을 거쳐 우리금융지주 사업관리부문 부사장까지 다양한 보직을 역임한 인물이다. 현재 우리금융그룹이 롯데카드 인수·합병(M&A)에 적극적인 만큼, 향후 우리카드 수장을 맡은 김 내정자가 중요한 역할을 해낼 것이라는 기대감도 있다. 업계 관계자는 "지주 부사장에서 카드 대표로 온 만큼, 향후 롯데카드 M&A에서 지주가 시너지를 낼 수 있지 않을까 하는 관측이 나온다"라고 말했다. 권지예 기자 kwon.jiye@joongang.co.kr

2020.12.22 07:00

![디지털자산기본법 윤곽…스테이블코인 '인가제' 도입[only이데일리]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/02/PS26021800612T.jpg)

![[포토] 티파니 영, 미소에 홀릭](https://image.isplus.com/data/isp/image/2026/02/15/isp20260215000135.400x280.0.jpg)

![[포토] 티파니 영-이찬원, 한터뮤직어워즈 MC 맡았어요](https://image.isplus.com/data/isp/image/2026/02/15/isp20260215000137.400x280.0.jpg)

![[포토] 티파니 영, 우아함 종결자](https://image.isplus.com/data/isp/image/2026/02/15/isp20260215000134.400x280.0.jpg)

![[포토] 티파니 영, 아름다운 드레스](https://image.isplus.com/data/isp/image/2026/02/15/isp20260215000132.400x280.0.jpg)

![[포토] 티파니 영, 사뿐사뿐](https://image.isplus.com/data/isp/image/2026/02/15/isp20260215000136.400x280.0.jpg)

![[포토] 티파니 영, 공주님 들어가십니다](https://image.isplus.com/data/isp/image/2026/02/15/isp20260215000133.400x280.0.jpg)

![[포토] 이찬원, 팬분들 사랑해요](https://image.isplus.com/data/isp/image/2026/02/15/isp20260215000130.400x280.0.jpg)

![[포토] 이찬원, 멋진 슈트핏](https://image.isplus.com/data/isp/image/2026/02/15/isp20260215000131.400x280.0.jpg)

![[포토] 이찬원, 여유로운 MC의 입장](https://image.isplus.com/data/isp/image/2026/02/15/isp20260215000129.400x280.0.jpg)

![[포토] 윤종신, 18년 만에 내는 정규앨범 기대해 주세요](https://image.isplus.com/data/isp/image/2026/02/15/isp20260215000127.400x280.0.jpg)

![[포토] 윤종신, 인자한 손인사](https://image.isplus.com/data/isp/image/2026/02/15/isp20260215000128.400x280.0.jpg)

![[포토] 이창섭, 감기투혼 포즈](https://image.isplus.com/data/isp/image/2026/02/15/isp20260215000125.400x280.0.jpg)