실시간 뉴스

- [영상] 트레저, 힙스터 그 자체!….개성 넘치는 10인 10색 사복 패션

- "값진 결실로 이어지길" 체육공단, 현지 선수촌 방문…격려금 2000만원 전달 [2026 밀라노]

- ‘최초 혼전 임신’ 28기 정숙♥상철, 재혼 혼인신고 좌절…“말이 되나”

- 50대 그룹 사외이사 최다 1위 삼성이 아니었네...1~3위 어디?

- 오현규 오버헤드킥 본 베식타시 감독 엄지척 “기량 좋아 보인다…팀에 빠르게 적응할 것”

- '보기 없이 잘 버텼는데' 아깝다 김시우, WM 피닉스오픈 3위…3연속 톱10 상승세

- 조우영, 아시안투어 개막전 ‘필리핀 골프 챔피언십’ 우승… 시즌 첫 승 및 통산 3승 달성

- 조재성 위원장, 육우자조금 3선 연임 확정

- 옹성우, 판타지오 재계약…김선호·차은우 한솥밥 계속 [공식]

- 오늘(9일) ‘최강시리즈’ 우승팀 나온다 (최강야구)

두산그룹이 모처럼 기업공개(IPO) 시장에서 주목을 받고 있다. 박정원 두산그룹 회장이 추진하고 있는 신사업 중 가장 두각을 나타내고 있는 로봇 계열사가 IPO를 준비하면서다.

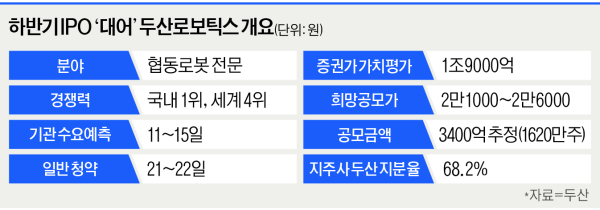

13일 두산에 따르면 두산그룹에서 2016년 두산밥캣의 IPO 이후 7년 만에 두산로보틱스의 상장을 눈앞에 두고 있다. 산업용 협동로봇 전문기업인 두산로보틱스는 지난 2014년 그룹의 미래성장동력 확보의 일환으로 설립된 뒤 9년 만에 성공적인 상장 절차를 밟고 있다.

두산그룹이 2022년 2월 채권단 관리를 조기 졸업한 후 두산테스나를 인수한 데 이어 두산로보틱스의 IPO로 경영 정상화 궤도에 진입하고 있다는 평이다. 두산로보틱스 상장과 관련해 그룹에서 거는 기대감도 크다.

두산그룹 관계자는 “미래성장동력을 위해 시작한 신사업 중에 가장 빠르게 실적을 내며 성장하고 있는 계열사”라며 “로봇 산업의 가치와 성장 가능성이 높기 때문에 그룹에서도 관심을 가지고 지켜보고 있다”고 말했다.

2016년 취임한 박정원 회장은 두산그룹의 정상화를 위해 3개 분야(차세대 에너지, 산업기계, 반도체·첨단IT)로 사업 포트폴리오를 재편했다. 그중 두산로보틱스는 반도체·첨단IT 분야에서 두각을 나타내며 신성장 동력으로 주목받고 있다. 협동로봇 분야에서 국내 1위, 세계 4위 수준의 경쟁력을 지니고 있는 것으로 알려졌다.

박 회장은 올해 신년사에서 협동로봇 분야 등을 언급하며 “미래성장동력이 될 기술과 제품에 대한 자신감을 느끼고 그룹의 미래를 책임진다는 의지로 제품과 기술을 다져 나가자”고 강조하기도 했다.

두산은 로봇 산업은 투자 자금이 많이 필요한 사업이라 IPO로 자금을 조달해 공격적인 사업 전개를 통한 미래 선점을 겨냥하고 있다. 또 두산로보틱스는 미래 성장성이 주목을 끌면서 흥행 대박을 예고하고 있다.

두산로보틱스는 지난 11일부터 시작된 기관 투자자들의 수요예측에서 폭발적인 관심을 받고 있는 것으로 알려졌다. IPO 시장에서 1조원 이상의 대어들이 줄줄이 흥행에 실패해 상장을 연기한 것과는 달리 순항하고 있다.

두산로보틱스는 희망 공모가로 2만1000~2만6000원을 정했다. 하지만 많은 기관들이 공모가의 최상단 이상을 써내고 있어 공모가가 3만원 안팎까지 치솟을 수 있을 거라는 전망도 나온다. 수요예측은 15일까지고, 이날 공모가가 결정될 예정이다.

업계 관계자는 “이전 기업들의 IPO 흥행 실패와는 달리 실소요자들이 몰리면서 수요예측 경쟁률이 1000대 1을 넘을 수 있다는 전망까지 나오고 있다”고 말했다.

두산로보틱스는 이번 IPO를 통해 1620만주를 발행할 계획이다. 지주사인 두산은 상장 이후 두산로보틱스의 지분율이 68.2%가 된다. 두산로보틱스의 상장으로 두산에 대한 가치 재평가가 이뤄지기도 했다. 이에 두산은 지난 12일 장중 15만원을 넘기며 신고가를 찍었다.

배기연 메리츠증권 연구원은 “두산로보틱스의 매출은 로봇팔과 솔루션 등 부문성장을 통해 지난해 2450억원에서 2026년 2520억원으로 추정된다”며 “두산로보틱스의 판매채널은 팔레타이져, 치킨전문점, 카페 위주로 확산해 동기간 89개에서 219개로 늘어날 것”이라고 분석했다.

두산그룹도 2020년 채권단으로부터 3조6000억원을 수혈받은 뒤 구조조정을 통해 빠르게 정상 궤도에 진입하고 있다. 올해 2분기 매출이 4조9683억원으로 전년 동기 대비 14% 증가했다. 영업이익도 5120억원으로 39.1%나 상승했다. 순이익은 1742억원으로 흑자 전환했다.

핵심 계열사인 두산에너빌리티와 두산밥캣 등의 실적도 개선되고 있다. 올해 두산과 두산에너빌리티, 두산밥캣 모두 영업이익 1조원 이상의 호실적이 전망되고 있다.

두산 관계자는 “올해 두산밥캣이 하드캐리를 하면서 실적(영업이익)의 80% 가까이 책임지고 있다”며 “바닥을 찍고 올라오고 있는 핵심 계열사인 두산에너빌리티까지 정상 궤도에 진입하면 예전 두산그룹의 위상까지 되찾을 수 있을 것”이라고 말했다.

김두용 기자 k2young@edaily.co.kr

당신이 좋아할 만한정보

AD

당신이 좋아할 만한뉴스

지금 뜨고 있는뉴스

행사&비즈니스

많이 본뉴스

![[포토] 인사말 하는 에이티즈 종호](https://image.isplus.com/data/isp/image/2026/02/05/isp20260205000460.400x280.0.jpg)

![[포토] 인사말 하는 에이티즈 민기](https://image.isplus.com/data/isp/image/2026/02/05/isp20260205000461.400x280.0.jpg)

![[포토] 인사말 하는 에이티즈 홍중](https://image.isplus.com/data/isp/image/2026/02/05/isp20260205000459.400x280.0.jpg)

![[포토] 인사말 하는 에이티즈 우영](https://image.isplus.com/data/isp/image/2026/02/05/isp20260205000458.400x280.0.jpg)

![[포토] 에이티즈 산, 그렇게 쳐다보면 형 또 설레](https://image.isplus.com/data/isp/image/2026/02/05/isp20260205000457.400x280.0.jpg)

![[포토] 인사말 하는 에이티즈 여상](https://image.isplus.com/data/isp/image/2026/02/05/isp20260205000456.400x280.0.jpg)

![[포토] 인사말 하는 에이티즈 윤호](https://image.isplus.com/data/isp/image/2026/02/05/isp20260205000455.400x280.0.jpg)

![[포토] 인사말 하는 에이티즈 성화](https://image.isplus.com/data/isp/image/2026/02/05/isp20260205000454.400x280.0.jpg)

![[포토] 에이티즈 종호, 쌍 엄지척](https://image.isplus.com/data/isp/image/2026/02/05/isp20260205000448.400x280.0.jpg)

![[포토] 에이티즈 종호, 곰돌이의 손하트](https://image.isplus.com/data/isp/image/2026/02/05/isp20260205000446.400x280.0.jpg)

![[포토] 에이티즈 종호, '명창 하리보'의 당당함](https://image.isplus.com/data/isp/image/2026/02/05/isp20260205000447.400x280.0.jpg)

![[포토] 에이티즈 우영, 프린스의 맥박 짚기](https://image.isplus.com/data/isp/image/2026/02/05/isp20260205000444.400x280.0.jpg)