경제

우리·씨티·농협은행, ‘서민 상대 금리 장사’ 도 넘었다

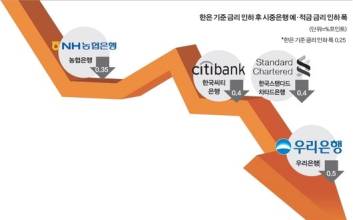

우리은행·한국씨티은행·농협은행 등 시중은행들의 '금리 장사'가 도를 넘고 있다는 비난을 받고 있다. 24일 금융권에 따르면 시중은행들이 한국은행의 기준금리 인하를 빌미로 예·적금 금리 왕창 내린 반면, 대출금리는 아주 미미한 수준으로 낮추었다. 게다가 각종 우대금리나 고객 혜택도 축소해 은행들의 잇속챙기기가 노골적으로 드러났다. ◇ 씨티은행은 금리 0.4%포인트나 낮춰한은 금융통화위원회는 지난 14일 기준금리를 종전의 연 2.50%에서 연 2.25%로 0.25%포인트 인하했다. 그러자 시중은행도 금리 인하에 나섰는데 문제는 금리 인하 폭이 기준금리 인하 폭보다 훨씬 크다는 점이다. 정부 지원을 받는 농협중앙회 소속인 농협은행은 큰만족실세예금의 금리를 기존 연 2.4%에서 연 2.05%로 0.35%포인트나 내렸고, 서민들을 위한 상품인 주택청약예금과 주택청약부금도 각각 0.3%포인트 인하했다. 정부 소유 은행인 우리은행도 개인고객들을 위한 수시입출금식 예금 13종과 기업고객 대상 예금 3종의 금리를 무더기로 인하해 다음달부터 적용할 예정이다. 우리은행은 주택청약정기예금과 장기주택마련저축의 금리도 최대 0.5%포인트 내렸다. 한국씨티은행은 정기적금인 '원더풀라이프 적금'의 기본금리를 기존 연 2.3%에서 연 1.9%로 0.4%포인트나 인하했다. 예금보다 금리 수준이 높은 적금의 기본금리가 연 1%대로 떨어진 것은 이 상품이 최초다. 이번 기회에 우대금리와 고객 혜택을 줄이겠다는 행태도 줄을 잇고 있다. 농협은행은 '초록세상적금', `NH연금수급자정기예금' 등의 우대금리를, 기업은행은 `IBK9988나눔통장'의 우대금리를 축소했다. 신한은행은 일부 고객의 이체수수료 면제 혜택을 기존 월 30회에서 10회로 줄였다. ◇ 돈 밀려들자 '내맘대로' 결정대출금리의 경우 기준금리 인하 폭과 같은 0.25% 인하로 맞춘 시중은행은 신한은행 정도다. 나머지 은행들은 거의 내렸다고 할 수 없는 정도의 인하 폭을 내놓고 있다. 이같은 행태는 투자처를 찾지 못한 돈이 은행으로 밀려드는 현상으로 설명된다. 올해 1~7월에 시중은행의 정기예금 잔액은 무려 20조원 가까이 늘어났을 뿐 아니라, 주식시장 등에서 수익을 내기 힘들어지자 시중자금이 울며겨자 먹기 식으로 은행으로 들어가고 있다. 주택담보대출의 기준 금리로 이용되는 코픽스 연동 대출의 금리 인하 폭은 0.02~0.09%포인트. 코픽스 연동 대출은 신규 주택담보대출의 절반 이상을 차지하는 주요 가계대출 상품이다. 주택담보대출은 올해 1~7월 12조원 넘게 늘어 지난해 전체 증가액(11조3000억원)을 넘어섰다. 은행들은 예·적금 금리를 높게 유지하지 않아도 자금이 밀려들고 대출도 호조를 보이자 '배짱 영업' 모드로 접어든 것. 네티즌들은 “금리 내렸으면 대출금리도 내려라”(ID 백성), “그냥 앉은 자리에서 돈 버는구나. 올해말 은행은 또 상여잔치 하겠네”(ID 누구게) 등 은행권의 이기적 행태를 비판하고 있다. 조남희 금융소비자원 대표도 "예·적금 금리의 무더기 인하는 시장금리의 변화를 반영했다기보다는 수익을 극대화하기 위한 은행의 전략 차원에서 이뤄진 것으로 봐야한다"며 "이런 행태를 보이면서도 과연 '서민금융' 운운할 자격이 있는 지 의문"이라고 말했다. 장상용 기자 enisei@joongang.co.kr

2014.08.25 07:00

![[靑수석열전]①홍익표 정무수석...‘차이를 좁힌다’ 왕십리 장동건](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/02/PS26021400450T.jpg)

![[포토] SMTR25, 나란히 횡단보도 건너기](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000154.400x280.0.jpg)

![[포토] 승한, 멋진 분위기](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000153.400x280.0.jpg)

![[포토] 라이즈 원빈, 가만히 서 있어도 화보](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000152.400x280.0.jpg)

![[포토] 라이즈 원빈, 빛이 나네](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000151.400x280.0.jpg)

![[포토] 에스파 카리나, 에?](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000147.400x280.0.jpg)

![[포토] 에스파 카리나, 요정 그 자체](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000146.400x280.0.jpg)

![[포토] 에스파 지젤, 당당한 횡단보도 런웨이](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000148.400x280.0.jpg)

![[포토] 에스파 닝닝, 물오른 미모](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000145.400x280.0.jpg)

![[포토] 에스파, 우리의 거리는 이정도야...](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000149.400x280.0.jpg)

![[포토] 에스파 윈터, 사랑스러운 분위기](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000144.400x280.0.jpg)

![[포토] 에스파 닝닝, 걸어오는 모습도 아름다워](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000143.400x280.0.jpg)

![[포토] 엑소 수호, 엄지척](https://image.isplus.com/data/isp/image/2026/02/13/isp20260213000142.400x280.0.jpg)