경제

[권지예의 금융읽기] 'IPO 삼수생' 카카오페이, 국민주 될까

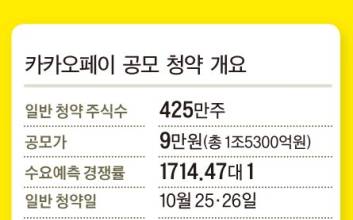

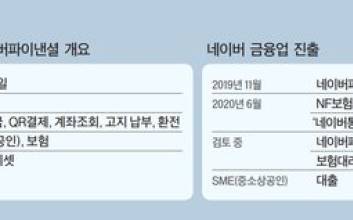

2014년 국내 최초로 간편결제 서비스를 선보인 카카오페이가 25·26일 공모주 일반 청약을 진행하며 기업공개(IPO)에 첫발을 내디뎠다. 유가증권시장에 등장하는 날은 내달 3일이다. 류영준 카카오페이 대표는 25일 온라인 기자간담회를 통해 "카카오페이 하나만으로 다양한 금융 서비스를 쉽고 편하게 누릴 수 있도록 하는 것이 우리의 궁극적인 지향점"이라고 말했다. '국민 메신저' 카카오톡처럼 카카오페이도 상장에 성공하고 '국민' 생활 금융 플랫폼으로 자리 잡을 수 있을까. 카카오페이 '삼수' 끝에 상장 카카오페이는 IPO를 통해 자금이 조달되면 '성장 동력 강화'에 쓰겠다고 했다. 이번 IPO는 결제·송금부터 보험·투자·대출중개·자산관리까지 아우르는 전 국민 생활 금융 플랫폼으로의 발 빠른 성장을 위한 것이다. 카카오페이는 기업공개를 통해 총 1700만 주를 공모했다. 지난 20일~21일 진행된 기관투자자 대상 수요예측 결과 최종 공모가는 밴드 상단인 9만원으로 확정됐고, 약 1조5300억원의 자금을 조달하게 된다. 카카오페이는 25일과 26일 이틀간 일반 청약을 받았다. 최소 청약 기준은 20주에 청약증거금 90만원만 있으면 공모주 청약을 넣을 수 있어 진입 장벽이 낮았다. 증권사별 배정 물량은 삼성증권 230만주, 대신증권 106만주, 한국투자증권 70만주, 신한금융투자 17만주였다. 청약 첫 날 증권사별 경쟁률은 한국투자증권 22.94대 1, 신한금융투자 16.38대 1, 삼성증권 9.76대 1, 대신증권 3.58대 1로 집계됐다. 다음날인 26일 오후 4시 경쟁률은 최고 55대 1로 마감했다. 4개 증권사에 총 182만명이 청약에 참여, 뜨거운 관심을 증명했다. 대표 주관사인 삼성증권의 청약 경쟁률은 25.59대 1이었고, 공동 주관사인 대신증권이 19.04대 1을, 인수단으로 참여한 한국투자증권 55.10대 1, 신한금융투자 43.05대 1이었다. 카카오페이의 IPO는 세 번째 도전 만에 성공한 것으로, 우여곡절이 많았다. 지난 8월 공모가 6만3000~9만6000원 선에서 상장을 추진하다 공모가 고평가 논란이 불거지면서 상장을 처음 연기했다. 이에 공모가를 6만~9만원으로 정정해 증권신고서를 다시 제출했다. 그러나 지난달 ‘빅테크’ 규제에 나선 금융당국이 카카오페이 일부 상품의 금융소비자보호법 위반 소지를 해소하라고 통보하면서 상장이 재차 연기됐다. 카카오페이는 당국 지적을 반영해 투자와 보험 서비스 관련 설명 문구 등을 변경하고 대출중개업자(온라인모집법인) 라이선스도 직접 취득하며 만반의 준비를 했다. 다만 P2P 투자 서비스와 자회사 케이피보험서비스를 통해 제공되던 일부 보험 서비스는 일시 중지된 상태다. 그런데도 카카오페이에 대한 기대감은 IPO 준비 발표와 동시에 하늘을 찔렀다. 카카오페이는 지난해 하반기부터 올해 상반기까지 최근 12개월간 거래액이 85조원을 달성했고, 매출액은 지난 2년간 연평균 102%씩 커지고 있다. 이런 성과를 바탕으로 올해 상반기에는 흑자전환에 성공했다. 기업의 영업활동을 통해 벌어들인 현금창출능력을 보여주는 지표인 EBITDA(이자·세금·감가상각비·무형자산상각비 차감 전 영업이익)는 82억원을 달성했다. 시가총액은 이미 지난해 10월 약 7조~10조원 수준으로 예상됐다. 이후 카카오페이는 1년 만에 공모가가 희망밴드(6만~9만원) 최상단인 9만원으로 확정함에 따라 시가총액이 지난해 전망보다 1조원도 훌쩍 넘긴 11조7330억원으로 올랐다. 류영준 대표는 "상장 후에 공모된 자금은 타 법인 증권 취득자금과 운영자금으로 활용할 계획"이라며 "내년 초까지는 마이데이터와 카카오페이증권 MTS 출시, 디지털 손해보험사 설립 등에 주력할 것"이라고 말했다. 그는 이어 "마이데이터는 금융 데이터와 비금융 데이터를 합쳐 기존에 없던 새로운 서비스 제공할 수 있을 것"이라고도 했다. 겹겹이 악재 속 상장에 흥행은 미지수 카카오페이는 지난 20~21일 진행한 기관 수요 예측에서 1545개 기관이 참여해 1714.47대 1이라는 역대 최대 경쟁률을 썼지만, IPO 흥행 여부에는 '물음표'가 붙는다. 상장이 두 차례나 연기된 데다, 최근 증시가 대외 악재로 조정 국면에 들어가면서 투자심리가 위축된 상태인 탓에 증권가에서는 조심스러운 분위기다. 한국거래소에 따르면 지난 7월 이후 IPO를 통해 코스피·코스닥 시장에 상장한 40개 기업의 공모가 대비 22일 종가 기준 수익률은 평균 27.6%였다. 상반기 상장한 52곳의 평균 수익률(53.8%)의 절반 수준이다. 지난 8월부터 코스피지수는 3200, 3100, 3000선이 차례로 붕괴하며 꾸준히 하방압력을 받고 있다. 한 금융업계 관계자는 "최근 코스피지수가 3000선에 턱걸이하고 있지만, 아직 불확실성에 대한 우려는 가시지 않고 있다"며 투자심리가 계속해서 위축될 것으로 전망했다. 게다가 일부에서는 카카오페이의 상장 후 대규모 매도물량이 쏟아지는 '오버행' 우려도 제기된다. 현재 카카오페이 2대 주주인 알리페이가 보유한 지분(45%) 중 중 28.47%(3712만755주)는 상장 후 즉시 유통이 가능하기 때문이다. 여기에 공모주 물량 1360만주(10.44%)를 더하면 상장 직후 유통 가능한 물량은 38.91%에 달한다. 다음 달 정부가 카드 수수료 개편 방안 발표를 앞두고 있다는 점에서 당국의 규제 리스크가 확대될 가능성도 점쳐진다. 카드업계는 네이버페이·카카오페이의 가맹점 수수료가 카드업계보다 최대 3배 높다며 동일한 규제를 적용해야 한다고 주장하고 있다. 이에 김진구 KTB투자증권 연구원은 "규제 확산 여지를 반영해 카카오페이 적정 기업가치를 7조4000억원, 적정 주가로 5만7000원을 제시한다"고 밝혔다. 기존 김 연구원이 전망한 카카오페이의 기업가치는 12조6000억원이었다. 권지예 기자 kwon.jiye@joongang.co.kr

2021.10.27 07:00

![[포토] 롱샷 루이, 장꾸 하트](https://image.isplus.com/data/isp/image/2026/02/20/isp20260220000058.400x280.0.jpg)

![[포토] 롱샷 오율-률, 우리 서로 사랑하게 해주세요](https://image.isplus.com/data/isp/image/2026/02/20/isp20260220000056.400x280.0.jpg)

![[포토] 롱샷 우진, 바지 한껏 내리고](https://image.isplus.com/data/isp/image/2026/02/20/isp20260220000057.400x280.0.jpg)

![[포토] 롱샷 오율, 훈훈하게 후광 발산](https://image.isplus.com/data/isp/image/2026/02/20/isp20260220000052.400x280.0.jpg)

![[포토] 롱샷, 힙함 가득한 단체 샷](https://image.isplus.com/data/isp/image/2026/02/20/isp20260220000053.400x280.0.jpg)

![[포토] 롱샷 루이-우진, 멋진 신호등 런웨이](https://image.isplus.com/data/isp/image/2026/02/20/isp20260220000051.400x280.0.jpg)

![[포토] 롱샷 오율, 잘생긴 미모 뿜뿜](https://image.isplus.com/data/isp/image/2026/02/20/isp20260220000049.400x280.0.jpg)

![[포토] 롱샷, 힘차게 화이팅](https://image.isplus.com/data/isp/image/2026/02/20/isp20260220000055.400x280.0.jpg)

![[포토] 롱샷 루이, 카리스마 넘치는 포즈](https://image.isplus.com/data/isp/image/2026/02/20/isp20260220000047.400x280.0.jpg)

![[포토] 롱샷, 아직은 공항이 어색해요](https://image.isplus.com/data/isp/image/2026/02/20/isp20260220000048.400x280.0.jpg)

![[포토] 롱샷 우진, 멋진 분위기](https://image.isplus.com/data/isp/image/2026/02/20/isp20260220000050.400x280.0.jpg)

![[포토] 롱샷, 힙한 분위기](https://image.isplus.com/data/isp/image/2026/02/20/isp20260220000054.400x280.0.jpg)