실시간 뉴스

- "신뢰와 품질의 팀 오스트레일리아"… 호주 식음료, 한국 미식 시장의 '핵심 파트너'로

- 킥플립 컴백…9일 선공개곡 발표→4월 6일 미니 4집 발매

- 김종민 “딘딘 엄마 요리 못하잖아” 돌직구... 깜짝 등장에 초토화 (1박2일)

- ‘왕과 사는 남자’ 900만 관객 돌파…극장가 단종앓이 ing

- 서울 레스토랑 ‘SAN’, 아시아 50 베스트 레스토랑 수상 영예

- “수능 금지곡 탄생”…’조Pd 프로젝트’ 초코 라 파밀리아, 파워풀한 퍼포먼스 눈길

- SKT 정재헌 "국가대표 AI 기업으로"…'AI 네이티브' 전략 발표

- 요아정, 웰니스 트렌드에 ‘프리미엄 아사이볼 3종‘ 출시

- '이란 사태'로 호르무즈 해협 봉쇄되면 어떡하나...한국 원유 70%, LNG 20% 의존

- ‘프듀2’ 출신 성현우 “음주운전 막다가 폭행 당해” 고백

산업

신동빈 '차기작' 롯데케미칼, 매출 50조원 실현할까

등록2022.07.22 07:00

유통 → 화학, 뜨는 신동빈의 '심복' 김교현

21일 업계에 따르면 김교현 롯데케미칼 부회장이 ‘신동빈 롯데그룹 회장의 남자’로 떠오르고 있다. 실적 악화로 조직 개편 ‘칼바람’이 몰아친 지난 2년 동안에도 화학사업군의 수장인 김교현 부회장은 건재를 과시했다. 그는 오히려 부회장으로 승진하며 입지를 더욱 굳혔다.

코로나19 팬데믹 위기로 인해 신동빈 회장의 최측근 황각규 전 부회장을 비롯해 강희태 롯데쇼핑 대표와 이봉철 사장(호텔 총괄)이 경영 일선에서 물러났다. 실적 악화가 이유였다. 그렇지만 롯데케미칼은 2021년 매출 17조8052억원, 영업이익 1조5358억원의 견조한 실적을 발표했다. 전년 대비 매출이 45.7% 늘었고, 영업이익은 330.3% 성장했다.

이 같은 놀라운 실적 성적표 덕분에 김교진 부회장은 신동빈 회장의 ‘심복’으로 떠올랐고, 롯데그룹의 주력인 화학사업을 진두지휘하고 있다. 그는 롯데케미칼의 전신인 호남석유화학에 1984년에 입사한 뒤 신규사업본부장을 지냈다. 그리고 2014~2016년에는 LC 타이탄 대표이사를 맡아 글로벌 화학사업을 이끈 경험도 있다.

롯데는 지난해 처음으로 화학사업의 매출 비중이 유통을 앞질렀다. 2017년 41%까지 올랐던 유통사업군의 비중은 지난해 27.5%까지 떨어졌다. 반면 화학사업군은 2017년 27%에서 2021년 33%까지 뛰어올랐다.

신동빈 회장도 화학사업의 신성장 동력에 깊은 애정을 드러내고 있다. 롯데는 헝가리에 있는 양극박 공장에 1100억원을 추가 투자하며 유럽 전기차 배터리 시장 공략에 나서고 있다. 지난 6월 신 회장은 유럽 출장에서 직접 헝가리 터터바녀 산업단지에 있는 양극박 전용 공장을 찾아 추가 투자를 결정하기도 했다.

그렇지만 롯데의 행보는 다소 늦은 감이 없지 않다. 롯데케미칼은 2016년에만 해도 영업이익 측면에서 LG화학과 화학업계 1위를 두고 경쟁했다. 미래 사업에 대한 과감한 전환을 주저했던 롯데케미칼은 전지사업으로 빠르게 치고 나간 LG화학과 격차가 한참 벌어졌다. LG화학은 한국 기업 최초로 세계 10대 화학기업으로 성장했지만, 롯데케미칼은 30위권에 머물러있다.

지난해 미국 화학학회에 따르면 ‘글로벌 톱50 기업’ 순위에서 LG화학이 7위지만, 롯데케미칼은 31위에 그쳤다. 매출 부문에서도 LG화학이 2배 이상 압도하고 있다. LG화학은 2021년 매출 42조6547억원, 영업이익 5조255억원으로 역대 최대 실적을 냈다. 2016년과 비교하면 매출이 2배 이상 증가했다. 배터리 전지사업을 영위하는 자회사 LG에너지솔루션의 성장이 큰 비중을 차지했다.

반면 롯데케미칼은 2016년과 비교하면 거의 제자리걸음이다. 2016년 13조2000억원의 매출에서 소폭 상승하는데 머물고 있다. 영업이익 부문에서도 1조원 클럽에 복귀했지만 LG화학과는 차이가 크다.

앞서 가는 LG화학과 2라운드 선포

김교현 부회장은 지난 5월 2030 비전을 제시하며 ‘매출 50조원’ 달성을 내걸었다. LG화학이 2030년까지 매출 60조원 목표와 비교하면 비슷한 수치인 셈이다. 롯데케미칼은 사업 조직을 전면 개편하는 등 쇄신안을 통해 LG화학과의 경쟁 2라운드를 선포한 셈이다.

롯데케미칼 관계자는 “회사 전체 조직과 포트폴리오가 달라졌다. 앞으로 새로운 신사업 분야에서 매출 60%를 내겠다는 포부가 담겼다”고 설명했다.

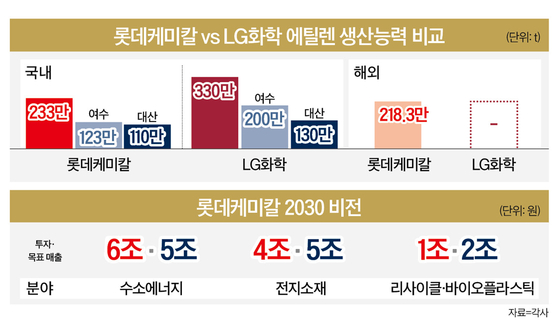

매출 50조원 달성을 위해 범용 석화사업의 경우 지역다변화와 제품경쟁력 확대 등을 통해 11조원에서 20조원으로 확대할 방침이다. 롯데케미칼은 화학 분야에서 ‘산업의 쌀’로 불리는 에틸렌 생산량이 LG화학보다 많다. 에틸렌은 플라스틱과 비닐, 합성고무, 건축자재 등의 원료로 쓰인다.

또 롯데케미칼은 고부가 스페셜티 사업 분야에서 신규 사업군 진출을 통해 2030년 18조원 매출을 올린다는 구상이다.

이어 그린 사업으로 수소에너지 5조원, 전지소재 5조원, 리사이클·바이오플라스틱 2조원 등 총 12조원 매출 규모로 성장시킨다는 계획이다. 수소에너지 사업의 경우 120만t 청정수소 생산 등으로 매출 5조원을 달성한다는 구체적인 목표도 제시했다. 이를 위해 롯데케미칼은 6조원을 투자한다는 설명이다.

업계 관계자는 “LG화학의 경우 수소 사업의 경우 탄소 절감 측면으로 접근하고 있다면 롯데케미칼은 사업적인 마인드로 접근하고 있다. 방향성이 다소 다르기 때문에 매출 성과로 이어질 수 있을지 주목된다”고 말했다.

롯데케미칼은 2030년 수소시장 규모가 국내 580만t, 글로벌 9800만t으로 전망된다. 이 중 연료전지 및 암모니아 혼소 발전용으로 약 350만t의 수요가 형성될 것으로 예측했다. 이에 대응해 120만t의 수소 생산량 중 60만t은 발전용, 45만t은 연료전지 및 수소가스 터빈용, 15만t을 수송용으로 공급한다는 방침이다.

이와 관련해 롯데케미칼은 지난 6월 국내 최초로 자체기술개발을 통해 전기차 리튬이온 배터리 핵심 소재 4종을 모두 생산하는 체제를 갖췄다고 밝혔다. 또 미국 내 배터리 소재 사업 추진을 위한 신규 법인도 설립하기로 했다.

김 부회장은 "국내 배터리 기업들이 미국 내 배터리 공장 건설을 위해 투자하고 있는데 이들 기업에 배터리 소재를 대규모로 공급할 기업이 잘 없다"며 "2024~2025년에는 미국에서 배터리 소재가 공급돼야 하기 때문에 속도감 있게 사업을 진행하고 있다"고 말했다.

김두용 기자 k2young@edaily.co.kr

당신이 좋아할 만한정보

AD

당신이 좋아할 만한뉴스

지금 뜨고 있는뉴스

행사&비즈니스

많이 본뉴스

![與 '국가재난' 수준 전세사기특별법 추진…최우선변제금도 상향 [only 이데일리]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/03/PS26030200358T.jpg)

![[포토] 인사말 하는 이승훈](https://image.isplus.com/data/isp/image/2026/02/27/isp20260227000133.400x280.0.jpg)

![[포토] 인사말 하는 빠니보틀](https://image.isplus.com/data/isp/image/2026/02/27/isp20260227000132.400x280.0.jpg)

![[포토] 인사말 하는 김무열](https://image.isplus.com/data/isp/image/2026/02/27/isp20260227000131.400x280.0.jpg)

![[포토] 인사말 하는 비](https://image.isplus.com/data/isp/image/2026/02/27/isp20260227000130.400x280.0.jpg)

![[포토] '크레이지 투어', 꼭 본방사수 부탁드려요~](https://image.isplus.com/data/isp/image/2026/02/27/isp20260227000129.400x280.0.jpg)

![[포토] '크레이지 투어', 화이팅](https://image.isplus.com/data/isp/image/2026/02/27/isp20260227000128.400x280.0.jpg)

![[포토] '크레이지 투어', 기대해도 좋아요](https://image.isplus.com/data/isp/image/2026/02/27/isp20260227000125.400x280.0.jpg)

![[포토] '크레이지 투어', 색다른 조합](https://image.isplus.com/data/isp/image/2026/02/27/isp20260227000126.400x280.0.jpg)

![[포토] '크레이지 투어', 네 남자의 케미 기대해 주세요](https://image.isplus.com/data/isp/image/2026/02/27/isp20260227000127.400x280.0.jpg)

![[포토] '크레이지 투어' 연출한 송가희 PD](https://image.isplus.com/data/isp/image/2026/02/27/isp20260227000123.400x280.0.jpg)

![[포토] '크레이지 투어' 연출한 오동인 PD](https://image.isplus.com/data/isp/image/2026/02/27/isp20260227000124.400x280.0.jpg)

![[포토] '깡' 포즈 취하는 이승훈, '지훈이 형 보고 있어요?'](https://image.isplus.com/data/isp/image/2026/02/27/isp20260227000118.400x280.0.jpg)